Оформление дома в собственность в Омске

Опыт работы более 10 лет. Полный комплекс услуг. Работаем на результат

Лицензия

Оформление дома в собственность

Оформление в Москве

Оформление дома в собственность

Оформление земельного участка в собственность, как и оформление прав на дом – обязательные и крайне важные для владельцев процедуры. Объяснений и причин тому множество, но стоит заострить внимание на самом важном моменте. Каком?

Речь о том, что постановка дома на кадастровый учет – то, что придаст объекту самостоятельный статус. Без этого с юридической точки зрения дома просто не будет существовать. Ко всему прочему, не прошедшая регистрацию недвижимость не может участвовать в сделках. Говоря иначе, фактический владелец не сможет распоряжаться правами на объект.

Нужна помощь с регистрацией прав собственности? Не хочется разбираться в особенностях процедуры или на это просто нет времени? Мы готовы вам помочь! Обращайтесь в ЦентрКонсалт: наши специалисты готовы решить любые задачи.

Взаимодействие

Другие инстанции, с которыми предстоит взаимодействовать

Рассмотрим несколько инстанций, с которыми владельцу так или иначе предстоит взаимодействовать при желании зарегистрировать дом.

При условии, что планируется регистрация нового здания, которое владелец участка только собирается построить, нужно обратиться в Бюро Технической Инвентаризации. Специалисты здесь займутся оформлением технических бумаг, которые впоследствии будут необходимы для внесения информации в реестр недвижимости.

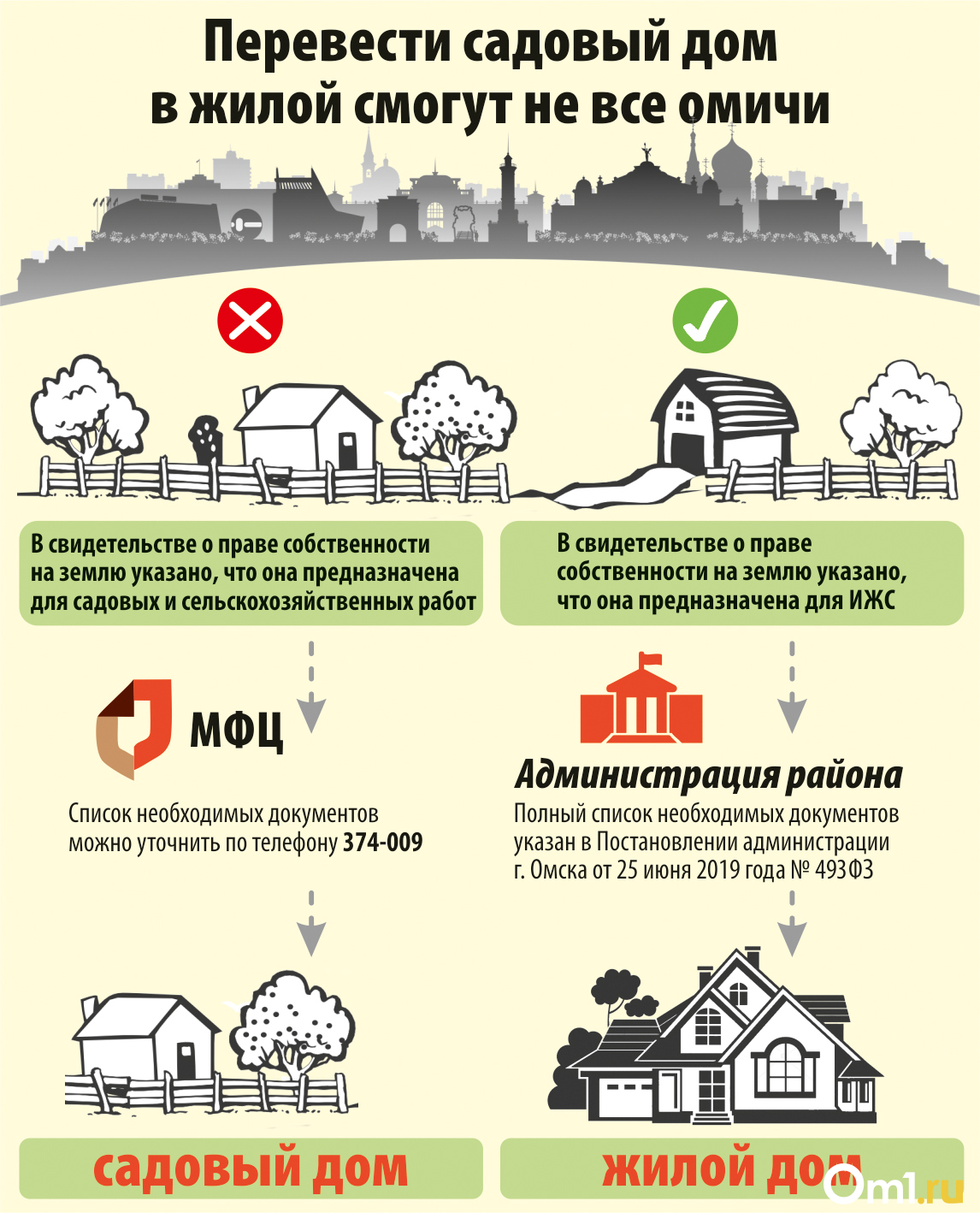

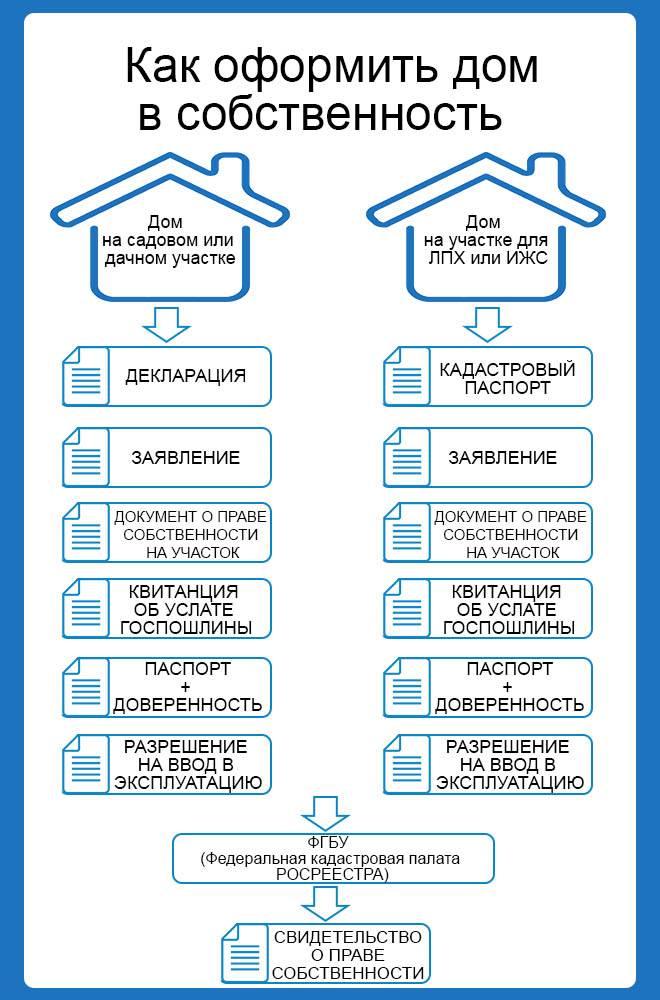

Чтобы поставить дом на учет, нужно посетить Кадастровую службу или МФЦ.

Важный нюанс: при условии, что постройка ведется на участке ИЖС, внесение в Росреестр данных о нем не нужно.

Обращение в МФЦ будет обрабатываться до 9 дней.

Документы

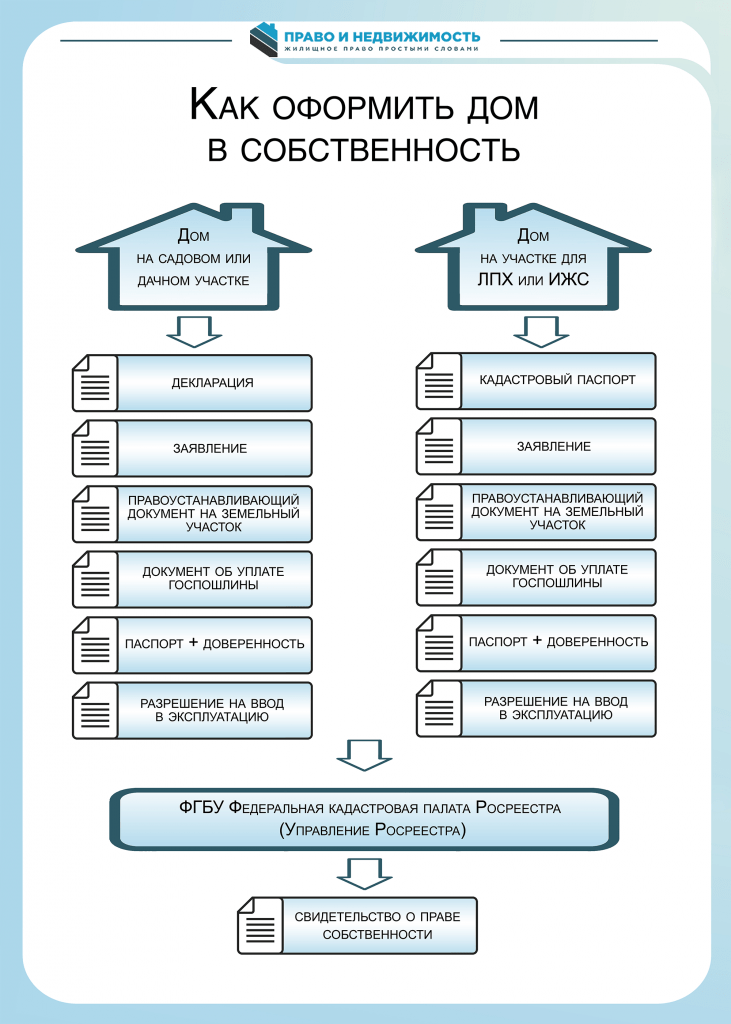

Документы для оформления дома в собственность

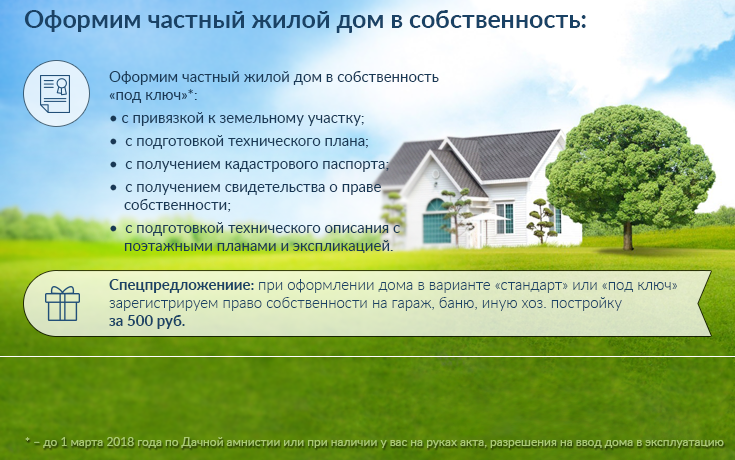

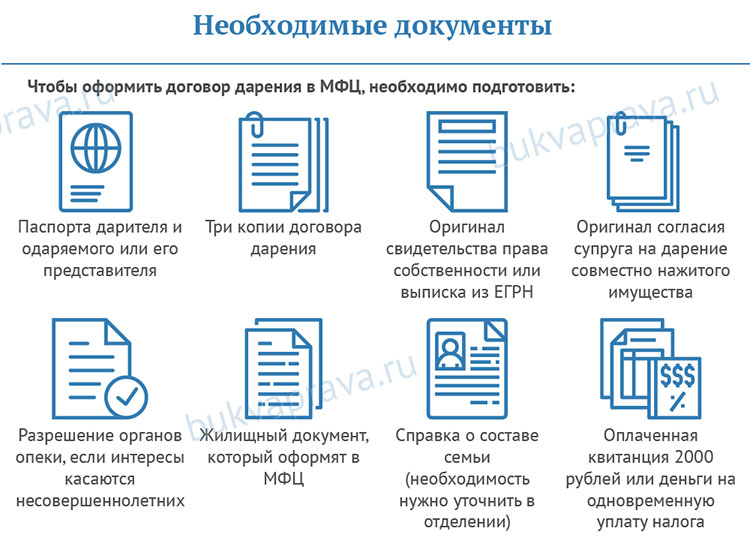

Регистрация дома в собственность может быть осуществлена при условии корректной подготовки и последующей подачи в Россреестр пакета документов, который включает:

-

заявление установленной формы; -

копию паспорта заявителя. Если собственников несколько, нужны паспорта каждого; -

бумаги на землю; -

разрешение на строительство; -

план здания; -

паспорт недвижимости; -

документ, подтверждающий факт оплаты гос. пошлины.

Момент: при условии, что земельный участок не зарегистрирован, могут возникнуть проблемы.

Не знаете, как правильно подготовить и получить необходимые документы? Воспользуйтесь услугами специалистов нашей компании. Поможем правильно подготовить и собрать все бумаги. Знаем нюансы взаимодействия с регистрирующими органами.

Порядок

Порядок процедуры

Любой собственник земли должен заявлять о планах строительства в ответственные органы. Без согласования плана и намерения строительство будет незаконным. Предварительно стоит обратиться в управления архитектуры по месту проживания: там можно согласовать и утвердить план.

Шаги:

1. Подготовка необходимых бумаг и подача в Росреестр.

2. Регистрация плана.

3. Уплата гос. пошлины.

Далее, если с бумагами все хорошо и у экспертов регистрирующего органа не возникло вопросов, недвижимость будет занесена в реестр. Владелец участка и дома на нем получит выписку.

В общем случае процедура регистрации занимает 7-10 суток с момента подачи бумаг.

Нормативы

Нормативы в области

Регистрация права собственности на дом – область, регулируемая №218-ФЗ («О гос. регистрации недвижимости»). При этом важно понимать, что положениями ст. 222 ГК РФ закреплено следующее: факт постройки здания на участке не приводит к возникновению имущественных прав фактического владельца. Самовольно распоряжаться такими постройками нельзя.

То же касается земельных участков, но сегодня разбираемся только с жилыми постройками.

Нюансы

Когда могут отказать

В некоторых случаях заявители могут столкнуться с отказом:

-

при подаче бумаг лицом, действующим в интересах заявителя, но без доверенности; -

при наличии ошибок и недостоверной информации в бумагах; -

при отсутствии квитанции об уплате гос. пошлины.

пошлины.

Если человек проводит строительные работы, не обладая правами на участок, это может повлечь за собой вероятность наложения штрафа. Физ. лица заплатят до 1 тыс., а компании – до 20 тыс.

Если самовольная застройка осуществлялась на земле, не предназначенной для ИЖС, может потребоваться принудительный снос здания за счет собственника.

Специалист в данном направлении

Елизавета Смыслова

Специалист по юридическому сопровождению

Почему стоит обратиться в Центрконсалт?

Гарантируем Результат. С нами вы избежите всех вероятных проблем и даже штрафов

Полное сопровождение на всех этапах. Минимум бумажной волокиты

Работаем строго по закону. У Вас не будет никаких проблем с государством. Все наши услуги проводятся официальными способами

Все наши услуги проводятся официальными способами

Индивидуальный подход. К каждому клиенту индивидуальный подход.

Опыт работы. Большой опыт работы в данной сфере более 10 лет!

Взаимодействие. Поделимся опытом взаимодействия с гос. органом, расскажем, как и что нужно делать.

Видео

Видео отзывы наших клиентов

Отзывы

Отзывы наших клиентов

ООО Лидер

ООО «Лидер УК» выражает благодарность компании ООО «Центр Развития Бизнеса» ИНН 0274911020 за оказанные услуги по сбору и оформлению всех документов по вступлению в СРО Строители регионов в г. Кемерово и по включению специалистов в ПОСТРОЙ. За время нашего сотрудничества специалисты Компании ООО «Центр Развития Бизнеса» -Юнусова Розалина и Юлия Кургузова проявили себя как профессионалы своего дела, решая поставленные задачи

Кемерово и по включению специалистов в ПОСТРОЙ. За время нашего сотрудничества специалисты Компании ООО «Центр Развития Бизнеса» -Юнусова Розалина и Юлия Кургузова проявили себя как профессионалы своего дела, решая поставленные задачи

Читать дальше

ООО «Интерьер-Строй»

ООО «Интерьер-Строй» выражает благодарность компании ООО «Финконсалт» /ИНН 0274916846/за оказанные услуги по подготовке и оформлению документов в СРО «Строительный союз Калининградской области».

За время нашего сотрудничества специалисты компании ООО «Финконсалт» — Юнусова Розалина и Минниханова Екатерина проявили себя ответственными работниками и профессионалами высокого уровня.

Благодарим за совместное сотрудничество, желаем достижения новых высот в своей отрасли.

Читать дальше

ООО «МегаЛайн»

Коллектив ООО «МегаЛайн».

выражает глубокую признательность Вам и Вашему трудовому коллективу, и лично Юнусовой Розалине, за профессиональное мастерство и управленческий талант в подготовке документов, выполнении качественной и своевременной работы. Проделанная работа позволяет судить о том. что Вы являетесь надежным и добросовестным партнером.

Проделанная работа позволяет судить о том. что Вы являетесь надежным и добросовестным партнером.

Искренне желаем Вам новых профессиональных достижений, успехов и процветания и надеемся на дальнейшее продуктивное сотрудничество.

Читать дальше

ООО «Пальметто ТГМ Интернешнл»

ООО «Пальметто ТГМ Интернешнл» выражает благодарность компании ООО -Центр Развития Бизнеса- ИНН 0274911020 за оказанные услуги, связанных с подготовкой и оформлением документов для проверки СРО «ЭкспертПроект»

За время нашего сотрудничества специалисты Компании ООО «Центр Развития Бизнеса» Юнусова Розалина и Давлетшина Алия проявили себя ответственными работниками и профессионалами высокого уровня.

Благодарим за совместное сотрудничество, желаем достижения новых высот в

Читать дальше

ООО «Твой Сервис»

Коллектив ООО «Твой Сервис»

выражает благодарность Руководителю и лично менеджеру по сопровождению Юнусовой Розалине за:

- Достигнутые успехи в области саморегулирования

-

Качественную и быструю подготовку документов -

Вклад в правовую чистоту договорных отношений

Читать дальше

OOO ОбнинскМашЭнерго

Выражаем благодарность ООО «Центр Развития Бизнеса» ИНН

0274911020 и менеджеру по сопровождению Юнусовой Розалине за качественное выполнение работ по включению наших специалистов в Ассоциацию «НОПРИЗ».

Хотелось бы отметить Вашу постоянную готовность к работе и точное соблюдение сроков по договорным отношениям. Профессионализм и высокое качество работ Вашей организации заслуживают высокой оценки. Рассчитываем на дальнейшее взаимовыгодное сотрудничество.

Читать дальше

OOO Экострой

ООО «Экострой» выражает благодарность компании ООО «Центр Развития Бизнеса» ИНН 0274911020 за оказанные услуги по оформлению документов по двум специалистам НРС и подготовке документов по вступлению в СРО Объединение строительных организаций Кемеровской области.

За время нашего сотрудничества специалисты Компании ООО «Центр Развития Бизнеса» — Юнусова Розалина и Елена Зиновьева проявили себя как профессионалы своего дела, решая поставленные задачи компетентно,

Читать дальше

Остались вопросы?

Мы всегда готовы бесплатно проанализировать ситуацию и проконсультировать по интересующей услуге в любом удобном для вас формате: по телефону, электронной почте или лично

Оставить заявку

Как оформить право собственности на жилой дом?

Мнение эксперта

В адрес Филиала кадастровой палаты по Нижегородской области поступает все больше вопросов, связанных с оформлением недвижимого имущества в собственность. В чем разница между дачным домиком и полноценным жилым домом, чем отличаются процедуры их оформления в собственность? На этот и многие другие вопросы отвечает Директор филиала ФГБУ «ФКП Росреестра» по Нижегородской области Оксана Штейн.

В чем разница между дачным домиком и полноценным жилым домом, чем отличаются процедуры их оформления в собственность? На этот и многие другие вопросы отвечает Директор филиала ФГБУ «ФКП Росреестра» по Нижегородской области Оксана Штейн.

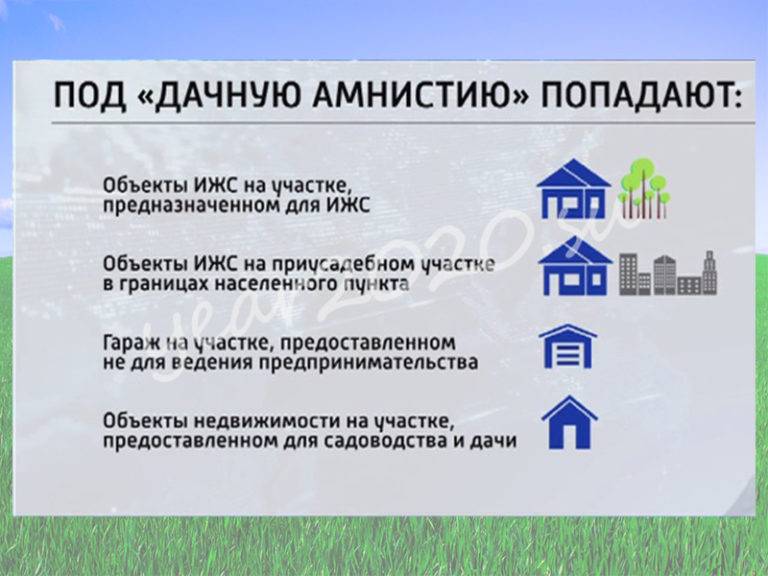

Какие объекты подпадают под дачную амнистию?

Прежде чем перейти к теме оформления жилого дома в собственность, хотелось бы еще раз затронуть тему упрощенного порядка регистрации объектов недвижимости, так называемой «дачной амнистии».

Под «дачную амнистию» подпадают в основном дачные, садовые домики, хозяйственные постройки и гаражи, для строительства которых не требуется разрешение на строительство, согласно пункту 1 части 17 статьи 51 Градостроительного кодекса Российской Федерации от 29.12.2004 N 190-ФЗ, и которые возведены на земельных участках, предоставленных гражданам для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального гаражного или индивидуального жилищного строительства. Для регистрации таких объектов также не требуется проведение кадастровых работ и оформление технического плана. Такие объекты недвижимости регистрируются в собственность по декларации, заполненной собственником земельного участка. Обращаем внимание, что объекты индивидуального жилищного строительства имеют другие критерии учета и регистрации.

Такие объекты недвижимости регистрируются в собственность по декларации, заполненной собственником земельного участка. Обращаем внимание, что объекты индивидуального жилищного строительства имеют другие критерии учета и регистрации.

Как оформляется право собственности на жилой дом?

Для оформления права собственности на жилой дом, вам необходимо пройти процедуру кадастрового учета и получить кадастровый паспорт объекта недвижимости.

При этом, для процедуры государственной регистрации прав на объект недвижимости до 1 марта 2018 года, достаточно предоставить только правоустанавливающий документ на земельный участок. Разрешение на ввод жилого дома в эксплуатацию в таком случае не требуется, что указано в п.4 ст. 25.3 Федерального закона о регистрации N 122-ФЗ в ред. от 28.02.2015 N 20-ФЗ.

Однако, процедура госрегистрации и постановка жилого объекта на кадастровые учет — разные процедуры.

Для постановки дома на кадастровый учет, в отличие от госрегистрации, одного правоустанавливающего документа на земельный участок будет недостаточно. Для этого, в обязательном порядке, требуется предоставить разрешение на строительство в соответствии с частью 8 статьи 41 Закона о кадастре. При этом, к разрешению на строительство приравниваются документы, выданные до вступления в действие Градостроительного кодекса РФ (до 29.12.2004 года). Речь идет о любых документах, позволяющих возводить жилой дом на предоставленном земельном участке, которые были актуальными до этого момента.

Для этого, в обязательном порядке, требуется предоставить разрешение на строительство в соответствии с частью 8 статьи 41 Закона о кадастре. При этом, к разрешению на строительство приравниваются документы, выданные до вступления в действие Градостроительного кодекса РФ (до 29.12.2004 года). Речь идет о любых документах, позволяющих возводить жилой дом на предоставленном земельном участке, которые были актуальными до этого момента.

Регистрация земельных участков

С регистрацией земельных участков все гораздо понятнее: под упрощенный порядок оформления права собственности подпадают те земельные участки, которые предоставлены Вам до введения в действие Земельного кодекса Российской Федерации, а именно до 30 октября 2001 г. Для этого в орган, осуществляющий государственную регистрацию прав, нужно представить заявление на государственную регистрацию прав и любой документ, который подтверждает право гражданина на земельный участок.

Если таких документов нет, можно представить выписку из похозяйственной книги, которую выдает орган местного самоуправления.

Подать такое заявление можно в любом отделении МФЦ г. Нижнего Новгорода (mydokumentsnn.ru) и Нижегородской области (http://gpd.government-nnov.ru/report), а также в филиале ФГБУ «ФКП Росреестра» по Нижегородской области по адресу гор. Нижний Новгород ул. Адм. Васюнина д.2.

Поделиться:

Что нужно для покупки дома? 4 Требования

Вы планируете в ближайшее время купить новый дом, но не совсем уверены, как получить ипотечный кредит? Конечно, вам нужны деньги. Но сколько денег? И есть ли другие критерии приемлемости, о которых следует помнить при подготовке заявки на ипотечный кредит?

Вот обзор финансовых требований, которые вам понадобятся для получения финансирования, и шаги, которые вы можете предпринять, чтобы упростить этот процесс. В двух словах: что нужно для покупки дома.

Что нужно для покупки дома?

Прежде чем подать заявку на получение ипотечного кредита, следует ознакомиться с некоторыми общими рекомендациями.

1. Кредитный рейтинг / отношение долга к доходу

Чтобы получить ипотечный кредит, вам необходимо соответствовать критериям кредитного рейтинга кредитора и отношения долга к доходу (DTI). Но вы захотите добиться большего, чем просто соответствовать минимальным требованиям. Лучшие процентные ставки, как правило, зарезервированы для заемщиков с высоким кредитным рейтингом, так как риск их дефолта по своим кредитам ниже.

Но вы захотите добиться большего, чем просто соответствовать минимальным требованиям. Лучшие процентные ставки, как правило, зарезервированы для заемщиков с высоким кредитным рейтингом, так как риск их дефолта по своим кредитам ниже.

Кредиторы также хотят быть уверенными в том, что вы можете позволить себе ежемесячные платежи по ипотеке и выплачивать их вовремя. Отсюда важность вашего DTI, который выражает в процентах сумму вашего дохода по сравнению с суммой, которую вы должны. Это указывает кредитору, можете ли вы справиться с большим долгом или уже перерасходовали. Существует два типа соотношений DTI:

- Передовой (или жилищный) коэффициент: Этот коэффициент фокусируется на вашем доходе по отношению к вашим расходам на жилье — всему, что может быть оплачено со счета условного депонирования. Он рассчитывается путем деления ежемесячного платежа по ипотечному кредиту, а также страховых взносов домовладельцев, налогов на недвижимость, ипотечного страхования и сборов за ТСЖ (если применимо) на ваш ежемесячный валовой доход.

- Конечный коэффициент: Этот коэффициент сравнивает ваш доход с вашими общими обязательствами: платежи по ипотеке и другие расходы на жилье, а также другие регулярные счета, такие как автомобильные или студенческие ссуды, платежи по кредитным картам, алименты и так далее.

Пороги кредитного рейтинга и DTI зависят от кредитора и типа кредита. Кроме того, у некоторых кредиторов есть наложения, которые являются более жесткими требованиями, чтобы помочь минимизировать риск, который они берут на себя при финансировании вашего жилищного кредита. Таким образом, при подаче заявления вам может потребоваться более высокий кредитный рейтинг или DTI, чем могут указывать федеральные правила.

Вот типичный кредитный рейтинг и требования DTI по типу кредита:

| Тип кредита | Минимальный кредитный балл | Отношение долга к доходу (DTI) |

|---|---|---|

| Обычный кредит | 620 | 45 % (объединенный внешний/внутренний интерфейс) |

| Кредит FHA | 580 (первоначальный взнос 3,5%)500 (первоначальный взнос 10%) | Внешняя часть: до 31% Внутренняя часть: до 43% |

| Кредит Министерства сельского хозяйства США | 640 | Внешняя часть: менее 29% Внутренняя часть: менее 41% |

В. А. Кредит А. Кредит | 620 | Менее 41% (рекомендуется) |

| Большой кредит | 700 | 43% (максимум) |

2. Доказательство дохода / трудовой стаж

Большинство кредиторов также хотят видеть 24 месяца постоянного, стабильного дохода, прежде чем одобрить вам ипотеку. Сумма дохода, которая вам понадобится, зависит от суммы кредита, который вы ищете, и вашей текущей долговой нагрузки. Ваш доход рассчитывается на основе платежных квитанций и W2, которые вы предоставляете кредитору.

Вы не обязаны иметь работу на полный рабочий день, чтобы претендовать на ипотеку; если вы работаете не по найму, вы можете иметь право. Тем не менее, вам, вероятно, потребуется предоставить альтернативные документы о доходах, такие как налоговые декларации, формы 1099 и банковские выписки, а также подтверждение того, что у вас есть бизнес, приносящий доход. Но вы должны знать, что кредитор, скорее всего, рассчитает ваш средний заработок за последние 24 месяца, чтобы получить цифру дохода для использования в вашей заявке на ипотеку.

Если вы скоро приступите к новой работе, может быть достаточно письма с предложением, подтверждающим вашу зарплату. Тем не менее, он должен быть подписан для кредитора для рассмотрения дохода. Ваша новая работа также должна быть в той же отрасли, в которой вы работали последние два года.

3. Первоначальный взнос / расходы на закрытие

Если вы не выберете ипотечный кредит, который предлагает 100-процентное финансирование (редкая порода, за исключением некоторых продуктов, поддерживаемых государством), вам нужно будет внести первоначальный взнос, чтобы получить ипотечный кредит. Ниже приведен список требований к минимальному первоначальному взносу по типу кредита:

| Тип кредита | Минимальный первоначальный взнос |

|---|---|

| Обычный кредит | 5% – 20% |

| Кредит FHA | 580 (первоначальный взнос 3,5% (кредитный рейтинг 580) Первоначальный взнос 10% (кредитный рейтинг 500) |

| Кредит Министерства сельского хозяйства США | 0% |

В. А. Кредит А. Кредит | 0% |

| Большой кредит | 10–20% (сильно зависит от кредитора) |

Расходы на закрытие — еще одна статья расходов, которую следует учитывать при покупке дома. Как правило, они составляют от 2 до 5 процентов от суммы вашего кредита и включают стоимость оценки и проверки кредитоспособности, комиссию за выдачу кредита, комиссию за подачу заявки и андеррайтинг, гонорары адвоката, поиск титула и страховку, а также налоги на передачу (если применимо).

Сумма, которую вы платите, зависит от кредитной программы, суммы кредита и вашего штата проживания. По данным ClosingCorp, в среднем по стране расходы на закрытие дома на одну семью в 2021 году составили 3860 долларов или 6905 долларов с налогами на недвижимость.

4. Ипотечный кредитор

Как только вы поймете финансовые требования для получения ипотечного кредита и будете готовы подать заявку, вам нужно будет начать поиск подходящего кредитора. У вас есть несколько вариантов на выбор, включая прямых кредиторов, таких как банки, кредитные союзы или ипотечные компании; ипотечные брокеры, независимые, лицензированные профессионалы, которые служат посредниками между кредиторами и заемщиками; и кредиторы с твердыми деньгами, частные инвесторы, которые финансируют кредиты.

У вас есть несколько вариантов на выбор, включая прямых кредиторов, таких как банки, кредитные союзы или ипотечные компании; ипотечные брокеры, независимые, лицензированные профессионалы, которые служат посредниками между кредиторами и заемщиками; и кредиторы с твердыми деньгами, частные инвесторы, которые финансируют кредиты.

Попросите рекомендации и обратитесь в свой банк или кредитный союз, чтобы узнать, могут ли они помочь. Вам также нужно будет собрать необходимую документацию для предварительного одобрения ипотеки — ключевой шаг в возможности делать предложения о доме, к которым продавцы отнесутся серьезно.

Сбор документации

Вот что вам потребуется для подачи заявки на предварительное одобрение ипотеки:

- Документация по активам: недавние отчеты о доходах от инвестиций и выходе на пенсию за два-три месяца, подарочное письмо с первоначальным взносом (если применимо) и корреспонденция, касающаяся любой недвижимости, которой вы владеете в настоящее время (если применимо)

- Долговая документация: выписки за последние 60 дней по любым кредитам, которые у вас есть в настоящее время

- Кредитная документация: подтверждение арендной платы, а также имя и номер телефона вашего арендодателя, если вы в настоящее время арендуете

- Документация по трудоустройству: контактная информация всех работодателей, с которыми вы работали за последние два года

- Документация о доходах: ваши последние банковские выписки за два-три месяца, ваши самые последние платежные квитанции и налоговые декларации за последние два года за 30 дней

Если вы работаете не по найму, вам также потребуется письмо CPA, подтверждающее, что вы занимаетесь бизнесом в течение двух или более лет, и копия лицензии на ведение бизнеса от штата.

Предварительное одобрение ипотеки

Процесс предварительного одобрения ипотеки включает в себя жесткую проверку кредитоспособности и представление собранной вами документации на рассмотрение кредитору. Если вы подходите для получения ипотечного кредита, кредитор выдаст обязательство по кредиту, обычно в форме письма.

Подумайте о том, чтобы пройти предварительную квалификацию у нескольких кредиторов, прежде чем получить предварительное одобрение на ипотеку. Это позволяет вам просматривать потенциальные условия кредита от разных кредиторов и сравнивать котировки, чтобы решить, какой из них наиболее подходит для вашего финансового положения.

Предостережение: возможно, не в ваших интересах принимать максимальную сумму, которую предлагает кредитор, если вы не можете позволить себе платежи. Рассмотрите возможность использования нового калькулятора дома, чтобы подсчитать цифры и определить, сколько вы реально можете позволить себе занять.

Следующие шаги: Поиск дома

Получив предварительное одобрение, вы готовы выполнить последнее требование для покупки дома: сам дом мечты.

Покупка идеального дома может стать самой приятной частью процесса. Но прежде чем вы начнете открывать дома или просматривать онлайн-объявления, подумайте о том, чтобы нанять агента по недвижимости, который поможет вам. Они не только помогут сориентироваться в процессе поиска жилья, но и посоветуют, как делать предложения, проконсультируют по условиям договора купли-продажи и помогут решить любые проблемы, которые могут возникнуть перед закрытием сделки.

Хотя по закону вы не обязаны использовать агента покупателя, возможно, стоит нанять помощника. Кроме того, это ничего не будет стоить вам, так как продавец покрывает комиссию агента.

Поиск подходящего агента по недвижимости для покупки дома не должен вызывать стресса. Начните с запроса рекомендаций и изучения потенциальных кандидатов, чтобы узнать больше об их опыте работы с прошлыми клиентами. Кроме того, не забудьте взять интервью как минимум у трех агентов и проверить рекомендации. Это помогает убедиться, что выбранный вами агент пользуется хорошей репутацией и подходит для того, чтобы помочь вам в вашем путешествии по покупке жилья.

Требования для покупки дома

Что нужно для покупки дома?

Если вы хотите купить дом, вы должны соответствовать основным требованиям в отношении кредитного рейтинга, дохода и трудового стажа, а также накопить на первоначальный взнос. Точные рекомендации будут варьироваться в зависимости от типа ипотечного кредита, который вы используете.

Хорошей новостью является то, что требования к покупке дома более мягкие, чем ожидают многие покупатели жилья впервые. Кредиторы часто могут быть гибкими, когда дело доходит до таких вещей, как кредит и первоначальный взнос. Вот что вам нужно для квалификации.

В этой статье (Перейти к…)

- Обзор

- Кредитный рейтинг

- Доход и занятость

- Сбережения

- Существующий долг

- Необходимые документы

- Предварительное одобрение ипотеки

- Часто задаваемые вопросы

Шесть основных требований для покупки дома

Если вы не можете платить наличными, вам понадобится ипотечный кредит для финансирования покупки нового дома. Поначалу процесс ипотеки может показаться сложным, но выполнение требований вашего кредита не должно быть слишком сложным.

Поначалу процесс ипотеки может показаться сложным, но выполнение требований вашего кредита не должно быть слишком сложным.

Вот что вам понадобится:

- Правильный кредитный рейтинг : Ваш рейтинг FICO должен соответствовать минимальным требованиям кредитного рейтинга, которые варьируются от 580 до 620 в зависимости от типа кредита

- Стабильный доход : Ваши доходы за последние два года показывают, что вы можете себе это позволить ежемесячные платежи по ипотеке

- Достаточно сбережений : Вам понадобится достаточно денег для минимального первоначального взноса и оплаты расходов на закрытие, хотя с этим можно получить некоторую помощь

- Скромное отношение долга к доходу (DTI) : Кредиторы проверят ваши существующие долги, чтобы убедиться, что вы можете позволить себе добавлять новую сумму платежа по ипотеке каждый месяц

- Документация : доход, долги и сбережения, предоставив нужные финансовые документы своему кредитному специалисту

- Предварительное одобрение : Предварительное одобрение ипотеки объединяет все эти части, чтобы вы могли понять, является ли кредит лучшим ипотечным кредитом для вас

Некоторые из этих требований зависят от выбранного вами типа ипотечного кредита. Итак, давайте более подробно рассмотрим каждое требование.

Итак, давайте более подробно рассмотрим каждое требование.

1. Требования к кредитному рейтингу для покупки дома

Хотите верьте, хотите нет, но чтобы получить ипотеку, вам не нужна отличная кредитная история. Различные программы для покупателей жилья имеют разные кредитные требования, и иногда вы можете квалифицироваться с кредитным рейтингом всего 580. Имейте в виду, что более низкий кредитный рейтинг часто означает выплату более высокой ставки по ипотеке.

Вот минимальные кредитные требования для покупки дома:

- Обычный ипотечный кредит : Минимальный кредитный рейтинг 620

- Жилищный кредит FHA : Минимальный кредитный рейтинг 580, хотя некоторые кредиторы могут разрешить минимальный кредитный рейтинг 500 при снижении на 10%

- Жилищный кредит USDA : Минимальный кредитный рейтинг 640

- Жилищный кредит VA : Большинство кредиторов требуют 580-620

Чтобы было ясно, только потому, что вы можете имеют право на получение ипотечного кредита с низким баллом, не обязательно означает, что вы будете. Кредиторы принимают во внимание больше, чем ваш счет. Они также рассмотрят ваши кредитные отчеты, обращая пристальное внимание на вашу самую последнюю кредитную историю.

Кредиторы принимают во внимание больше, чем ваш счет. Они также рассмотрят ваши кредитные отчеты, обращая пристальное внимание на вашу самую последнюю кредитную историю.

«Если вы хотите улучшить свой кредитный рейтинг, ваш кредитор может вам помочь», — рекомендует Джон Мейер, кредитный эксперт The Mortgage Reports и лицензированный MLO.

Что делать, если у меня вообще нет кредитной истории?

Несмотря на то, что кредиторы будут смотреть на вашу кредитную историю и кредитный рейтинг, можно получить ипотечный кредит без кредитной истории.

Некоторые кредитные программы, такие как FHA, VA и USDA, позволяют использовать нетрадиционный кредит в заявке на ипотеку. Вы можете установить кредитоспособность с помощью таких вещей, как коммунальные платежи, арендная плата, страховые платежи и платежи за мобильный телефон. Хотя ставки по ипотечным кредитам, как правило, значительно выше для таких особых соображений.

Даже некоторые обычные кредиторы могут принять 12-месячную историю арендной платы и коммунальных платежей вместо кредитной истории, хотя это очень редко.

Что делать, если у меня плохая кредитная история или банкротство?

Чтобы претендовать на получение ипотечного кредита — даже с низким кредитным рейтингом — вы, как правило, не должны иметь просроченных кредитов или просроченных платежей в своем кредитном отчете в течение последних 12 месяцев. Однако это не жесткое правило. Вы по-прежнему можете иметь право на один или два просроченных платежа за последние 12 месяцев, но только в том случае, если кредитор примет ваше объяснение задержки.

Кроме того, обычно существует период ожидания для получения ипотечного кредита после банкротства или обращения взыскания. Эти периоды ожидания варьируются в зависимости от программы жилищного кредита. Например:

- Обычный кредит: Вы должны ждать четыре года с даты выписки после банкротства по главе 7 или 11 и два года после банкротства по главе 13. Типичный период ожидания после обращения взыскания составляет семь лет или три года, если у вас есть смягчающие обстоятельства.

обстоятельства

обстоятельства - Кредит FHA: Вы должны ждать два года с даты выписки после Главы 7 и один год после Главы 13. После банкротства Главы 11 периода ожидания не существует. Вы должны ждать три года после обращения взыскания

- Кредит VA: Вы должны ждать два года с даты выписки после главы 7 и один год после главы 13. После главы 11 периода ожидания нет. После обращения взыскания период ожидания составляет два года

2. Требования к доходу и занятости для покупки дома

Прежде чем одобрить вашу ипотеку, кредитор должен подтвердить, что ваш доход может покрыть выплату по ипотеке. По этой причине большинству кредиторов необходимо увидеть 24 месяца подряд работы, прежде чем подать заявку на ипотечный кредит.

Это относится и к самозанятым заемщикам по ипотеке, и в этом случае вы предоставите налоговые декларации о своей деятельности и личных налогах за предыдущие два года. Налоговые декларации должны показывать постоянный доход за предыдущие 24 месяца, либо остающийся примерно таким же, либо увеличивающийся.

Минимальный доход для получения ипотечного кредита не установлен, но в некоторых кредитных программах установлен максимальный предел дохода.

Поскольку доход самозанятого заемщика может колебаться из года в год, ипотечные кредиторы часто усредняют свой доход за двухлетний период, а затем используют эту цифру для квалификационных целей.

Помните также о возможных требованиях к доходу для типа кредита, который вы хотите. Как правило, не требует минимального дохода , но вы можете заработать слишком много денег для некоторых программ для покупателей жилья впервые.

Например, в случае Министерства сельского хозяйства США общий доход вашей семьи должен быть на уровне или ниже 115% среднего дохода семьи в данном районе. А если вы подаете заявку на участие в программах HomeReady от Fannie Mae или Home Possible от Freddie Mac, ваш доход не должен превышать лимит, установленный для вашего региона.

3. Достаточно сбережений на первоначальный взнос и расходы на закрытие

Большинство покупателей жилья должны внести хотя бы небольшой первоначальный взнос по ипотечному кредиту. Требования к минимальному первоначальному взносу:

Требования к минимальному первоначальному взносу:

- Обычный кредит: 3%

- Кредит FHA: 3,5%

- Кредит VA: Zero down

- Кредит USDA: Zero down

С обычным кредитом вы можете рассчитывать на выплату минимальный первоначальный взнос от 3% до 5% от покупной цены. Минимальная ставка по кредиту FHA, поддерживаемому Федеральной жилищной администрацией, составляет 3,5%. Ипотечные кредиты USDA и VA не требуют минимального первоначального взноса. (Это означает, что вы можете купить дом за 0 долларов, если соответствуете требованиям.)

В наши дни скидка 20% не требуется. Но некоторые заемщики предпочитают вносить 20%, чтобы избежать ежемесячных расходов на частное ипотечное страхование (PMI).

Расходы на закрытие

Ваш первоначальный взнос — не единственная сумма авансовых платежей при покупке дома. Вы также несете ответственность за расходы на закрытие. Они покрывают сборы кредитора и сборы за профессиональные услуги, такие как страхование титула и оценка дома.

Они покрывают сборы кредитора и сборы за профессиональные услуги, такие как страхование титула и оценка дома.

Продавец может согласиться оплатить часть ваших расходов на закрытие. А некоторые ипотечные кредиторы предоставляют кредит для покрытия расходов заемщика на закрытие сделки в обмен на более высокую ипотечную ставку. Но в среднем ожидайте, что ваши расходы на закрытие составят дополнительно от 2% до 5% от суммы кредита.

Это означает, что если вы вносите небольшой первоначальный взнос в размере 3 %, общая сумма денег, которую вам нужно сэкономить, составит от 5 % до 8 % от стоимости дома с учетом авансовых платежей.

Стоимость закрытия и помощь в оплате первоначального взноса

Если у вас возникли проблемы со сбережением денег, вы можете претендовать на участие в программе помощи при первоначальном взносе. Эти программы предоставляют средства в виде грантов или займов, которые вы можете использовать для оплаты первоначального взноса и/или расходов на закрытие.

Некоторые программы помощи с первоначальным взносом имеют ограничения по доходу домохозяйства. Но многие из них снисходительны, и они предназначены для того, чтобы сделать процесс покупки дома более доступным, особенно для новых покупателей.

4. Требования к соотношению долга к доходу для покупки дома

Ваши существующие долги помогут определить, сколько денег вы можете занять, чтобы купить дом. Высокие ежемесячные долги (такие как задолженность по кредитной карте, студенческие ссуды и другие ссуды в рассрочку) могут помешать одобрению ипотеки. С другой стороны, низкие ежемесячные долги могут помочь вам позволить себе более дорогой дом.

Ваш ипотечный кредитор рассчитает отношение вашего долга к доходу (DTI), чтобы определить максимальный размер вашего кредита. DTI измеряет, какую часть вашего валового ежемесячного дохода вы тратите на долги. Кредиторы смотрят на деньги, оставшиеся после выплаты ваших регулярных долгов, чтобы увидеть, сколько вы можете позволить себе ежемесячный платеж по ипотеке.

Максимальный DTI зависит от типа кредита

Идеальный DTI для различных ипотечных программ выглядит следующим образом:

- Обычный кредит: 36-43%

- Кредит FHA: 43%

- Кредит USDA: 41%

- Кредит VA: 41%

Однако некоторые кредиторы допускают более высокие коэффициенты, если у вас есть «компенсирующие факторы». К ним относятся отличный кредитный рейтинг, большой первоначальный взнос или большие денежные резервы. В идеале платеж по ипотеке за ваш новый дом не должен превышать 28-31% вашего валового ежемесячного дохода.

Обратите внимание, что другие ваши расходы на владение жильем, такие как страховые взносы домовладельцев и налоги на имущество, будут включены в отношение вашего долга к доходу. Хороший ипотечный калькулятор поможет вам оценить эти расходы, чтобы определить ваше «реальное» право на получение кредита.

5. Документы, необходимые для покупки дома

Покупка дома также требует предоставления вашему кредитору документации. Помимо разрешения кредитору проверить вашу кредитную историю, вам необходимо предоставить следующий список документов:

Помимо разрешения кредитору проверить вашу кредитную историю, вам необходимо предоставить следующий список документов:

- Последние платежные квитанции

- Налоговые декларации и формы W-2 или 1099 за предыдущие два года

- Письмо с подтверждением занятости

- Банковские выписки и информация о других активах

- Удостоверение личности с фотографией

- История аренды

9 0017 Прибыль с начала года и отчет об убытках, если вы работаете не по найму

В зависимости от ваших обстоятельств вы также можете предоставить другую документацию. Например, если член семьи даст вам деньги на первоначальный взнос и заключительные расходы, вы должны приложить подарочное письмо. В нем содержится информация о дарителе и сумме его пожертвования. И если вы используете алименты или выплаты на содержание ребенка в квалификационных целях, вы должны предоставить копии постановления суда.

Сбор этих документов перед подачей заявления может ускорить процесс. Но если вы не уверены, что вам нужно, не беспокойтесь — ваш ипотечный брокер или кредитный специалист проведет вас через весь процесс шаг за шагом.

Но если вы не уверены, что вам нужно, не беспокойтесь — ваш ипотечный брокер или кредитный специалист проведет вас через весь процесс шаг за шагом.

6. Получите предварительное одобрение ипотеки

Рассмотрение общих требований для покупки дома может помочь вам определить, соответствуете ли вы требованиям, исходя из вашего финансового положения. Вы также можете использовать калькулятор доступности ипотечного кредита, чтобы оценить диапазон цен на жилье. Но последнее слово все равно остается за ипотечным кредитором.

Если вы серьезно относитесь к покупке дома своей мечты, первый шаг — обратиться к кредитору за предварительным одобрением ипотеки.

Некоторые покупатели жилья совершают ошибку, выбирая дом до встречи с кредитором. Но с предварительным одобрением вы будете знать, какие дома вы можете себе позволить, прежде чем начинать процесс. Таким образом, вы будете смотреть только на дома в вашем ценовом диапазоне.

Кроме того, письмо с предварительным одобрением показывает продавцам и агентам по недвижимости, что вы серьезный покупатель. Как правило, вам нужен один в руке, чтобы сделать предложение.

Как правило, вам нужен один в руке, чтобы сделать предложение.

При предварительном одобрении ипотеки вам следует связаться как минимум с тремя ипотечными кредиторами, чтобы сравнить процентные ставки и условия. Покупатели жилья часто могут снизить свои ежемесячные платежи и сэкономить тысячи, просто выбирая более низкие ставки.

Требования для покупки дома: FAQ

Что нужно для покупки дома?

Чтобы купить дом, вам потребуется соответствующий кредитный рейтинг и отношение долга к доходу, подтверждение дохода и занятости, а также достаточно наличных денег для покрытия первоначального взноса и расходов на закрытие. Конкретные квалификационные требования будут варьироваться в зависимости от вашей кредитной программы и ипотечного кредитора.

Сколько времени нужно, чтобы купить дом?

Обычно покупка дома занимает от 30 до 60 дней после заключения контракта. Тем не менее, покупка вашего нового дома и получение предложения могут занять месяцы. Количество времени, которое потребуется вам, чтобы купить дом, будет зависеть от того, как долго вы ищете дом, плюс время, потраченное на оформление ипотечного кредита.

Количество времени, которое потребуется вам, чтобы купить дом, будет зависеть от того, как долго вы ищете дом, плюс время, потраченное на оформление ипотечного кредита.

Вам нужна ипотека для покупки дома?

Можно купить дом без ипотеки. Но вам понадобится достаточно денег, чтобы покрыть всю покупную цену заранее. Другие варианты покупки дома без ипотеки включают финансирование продавца, программы аренды с выкупом и частные кредиты. Но эти виды альтернативного финансирования часто более рискованны и имеют более высокие процентные ставки, чем стандартные ипотечные кредиты.

Сколько денег вам нужно, чтобы купить дом?

Чтобы купить дом, вам понадобится достаточно денег, чтобы покрыть первоначальный взнос и расходы на закрытие. Они составляют не менее 5-8 процентов от покупной цены дома. Например, если вы покупаете дом за 300 000 долларов, планируйте бюджет как минимум от 15 000 до 24 000 долларов.

пошлины.

пошлины.

обстоятельства

обстоятельства