Регистрируем право собственности на земельный участок — куда обращаться и что делать? — Статьи и советы экспертов рынка недвижимости на МИР КВАРТИР

После вступления в наследство, принятия участка в дар, оформления ДКП на землю нужно регистрировать право собственности. В результате такой процедуры в Единый государственный реестр вносятся данные о новом владельце участка, а сам владелец получает документ, который подтверждает право собственности — выписку из ЕГРН. После этого можно распоряжаться участком по своему усмотрению — продавать его, дарить, завещать, использовать как залог при оформлении ссуды.

Рассказываем, как официально стать владельцем участка и какие бывают нюансы оформления права собственности в зависимости от назначения земли и оснований для внесения данных в ЕГРН.

Чтобы распоряжаться своим участком, нужно зарегистрировать право собственности на него. Фото: Мир Квартир

Когда регистрируют право собственности

Это делают после того, как возникает основание для регистрации. Например, когда продавец и покупатель подписали ДКП на землю, когда получено решение суда, по которому Росреестр обязан внести сведения о новом владельце в ЕГРН. Сами по себе правоустанавливающие документы, которые дают возможность владеть участком, право собственности не подтверждают – его сначала нужно зарегистрировать. Например, тот, кто стал собственником участка по ДКП, только по договору не сможет продать его, если в ЕГРН он не будет указан как владелец. Поэтому при покупке участка, его наследовании, принятии в дар нужно зарегистрировать право собственности.

Например, когда продавец и покупатель подписали ДКП на землю, когда получено решение суда, по которому Росреестр обязан внести сведения о новом владельце в ЕГРН. Сами по себе правоустанавливающие документы, которые дают возможность владеть участком, право собственности не подтверждают – его сначала нужно зарегистрировать. Например, тот, кто стал собственником участка по ДКП, только по договору не сможет продать его, если в ЕГРН он не будет указан как владелец. Поэтому при покупке участка, его наследовании, принятии в дар нужно зарегистрировать право собственности.

Общий порядок оформления права собственности

Порядок процедуры может отличаться. Он зависит от основания на ее проведение, назначения участка и прочих особенностей. Общий порядок включает сбор документов, их направление вместе с заявлением и получение выписки из ЕГРН.

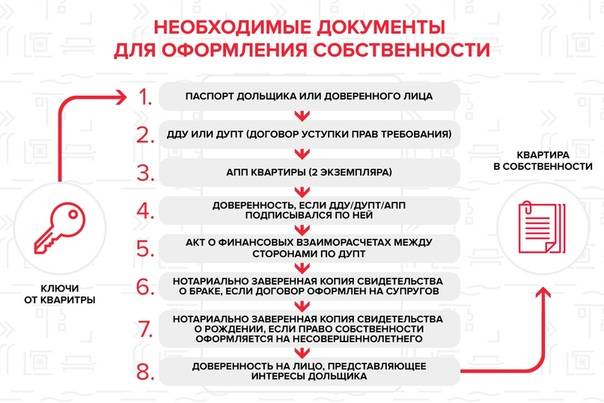

Собрать документы

Список документов может отличаться в зависимости от того, что стало основанием для проведения процедуры, кто обращается с заявлением. В него могут входить:

В него могут входить:

- заявление;

- паспорт заявителя;

- документ-основание для внесения данных в ЕГРН. Например, ДКП, решение суда, договор дарения и прочие;

- межевой план. Его предоставляют, если участок раньше не был поставлен на кадастровый учет;

- квитанция, подтверждающая уплату государственной пошлины. Она не нужна, если будет проведена электронная оплата.

Одним из правоустанавливающих документов может быть договор купли-продажи. Фото: blank-dogovor-kupli-prodazhi.ru

Направить заявление и документы на регистрацию

Это можно сделать таким способом:

- обратиться с пакетом документов в МФЦ;

- оформить заявление на сайте Госуслуг;

- оформить заявление на сайте Росреестра.

Если земля досталась по наследству, нотариус может самостоятельно направить документы для регистрации в Росреестр – новому собственнику не нужно делать это самостоятельно. Но по желанию наследник может сам подать документы.

Дождаться результата обращения

Процедура регистрации занимает 7-9 рабочих дней. В результате ее проведения данные о новом владельце участка вносятся в Единый реестр. Сам владелец получает выписку из ЕГРН. В ней указывается такая информация:

В результате ее проведения данные о новом владельце участка вносятся в Единый реестр. Сам владелец получает выписку из ЕГРН. В ней указывается такая информация:

- адрес участка, категория, к которой он относится, его площадь;

- информация о собственниках земли. Указывается ФИО всех владельцев. Если их несколько, пишут размер доли каждого собственника. Указывают дату, номер документа, который стал основанием для внесения изменений в ЕГРН;

- ограничения и обременения, если они есть. Если на участок наложено обременение, указывается основание и то, в чью пользу оно наложено. Например, обременение может быть наложено в пользу банка, который предоставил кредит для приобретения участка, если по условиям договора земля выступает в качестве залога;

- сведения из ГКН — кадастровая стоимость земли и дата, на которую она определена, кадастровый номер участка. Также отображается план участка.

Направлять заявления на изменение сведений в ЕГРН могут владельцы недавно образованных участков. Например, регистрация может проводиться в отношении земель, выделенных человеку муниципалитетом. В таком случае возникает необходимость проведения кадастрового учета. Для новых земель постановка на кадастровый учет проводится одновременно с внесением данных о владельце в ЕГРН. Отдельно оплачивать кадастровый учет не нужно.

Например, регистрация может проводиться в отношении земель, выделенных человеку муниципалитетом. В таком случае возникает необходимость проведения кадастрового учета. Для новых земель постановка на кадастровый учет проводится одновременно с внесением данных о владельце в ЕГРН. Отдельно оплачивать кадастровый учет не нужно.

У владельца земли старые документы. Нужно ли вносить данные в ЕГРН?

Выписка из ЕГРН на землю есть не у всех владельцев участков

Сейчас новым владельцам земли после внесения сведений о них в Единый реестр выдается только выписка из ЕГРН. Раньше право собственности подтверждали другие документы, например, свидетельства, государственные акты. Юридическую значимость выданных ранее документов определяет пункт 9 статьи 3 ФЗ «О введении в действие Земельного кодекса РФ». Он обозначает, что свидетельства, акты и другие документы, выданные для подтверждения права собственности, по своей юридической силе аналогичны выписке из ЕГРН. Но это касается только тех документов, которые были выданы собственнику до вступления в силу закона, определяющего порядок госрегистрации прав и проведения сделок с недвижимостью.

При желании можно обратиться для внесения сведений в Росреестр и получения выписки из ЕГРН. В обязательном порядке этого делать не нужно — отсутствие выписки из ЕГРН не нарушает закон и отсутствие данных в реестре не свидетельствует о том, что человек не является владельцем земли. Если на участок нет межевого плана, перед внесением данных в ЕГРН нужно обратиться к кадастровому инженеру для его составления.

При регистрации права собственности может понадобиться межевой план. Фото: sazhengeo.ru

Можно ли продать землю по старому документу

При продаже земли у продавца может быть не выписка из ЕГРН, а другой документ, например свидетельство о праве собственности. Если выписки из ЕГРН нет, заранее для проведения сделки с недвижимостью получать ее не нужно. Но зарегистрировать свое право собственности перед его передачей нужно. Для упрощения сделок со старыми документами продавцы могут одновременно регистрировать свое право собственности с его перерегистрацией на покупателя. В этом случае подается два заявления. Одно — от продавца участка, другое — от его нового собственника.

В этом случае подается два заявления. Одно — от продавца участка, другое — от его нового собственника.

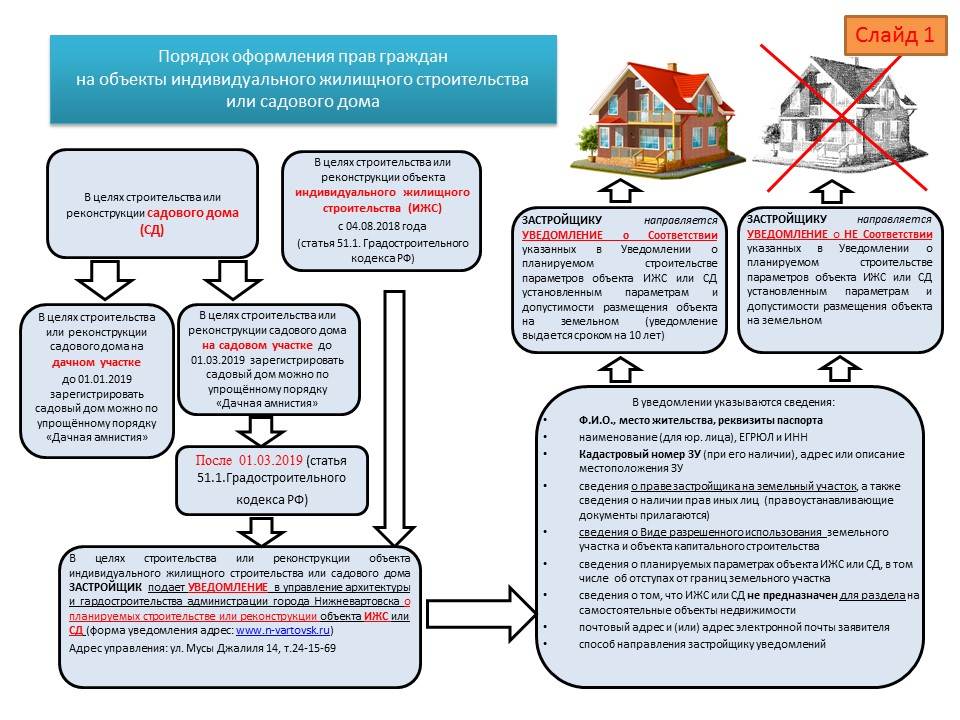

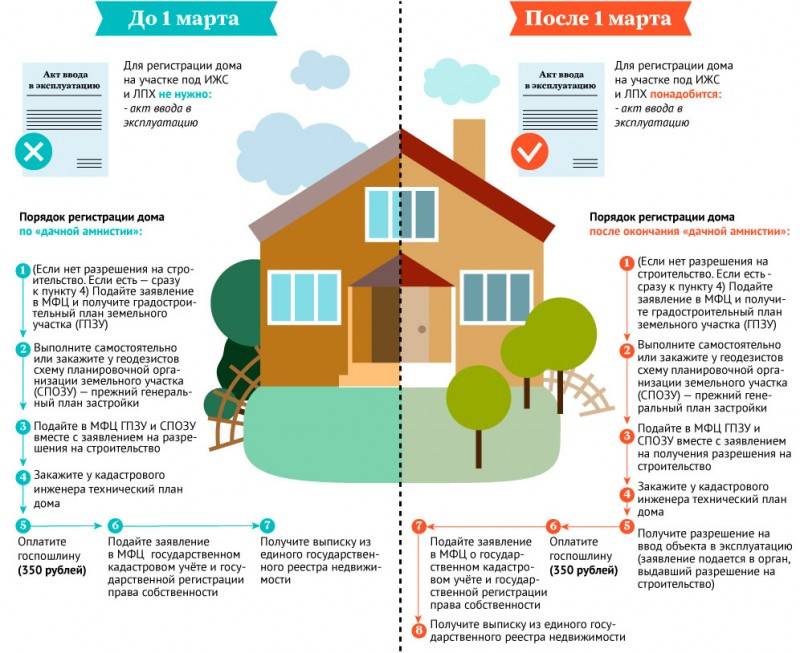

Дачная амнистия или упрощенный порядок регистрации

Многие земельные участки были получены в собственность не на основании привычных сейчас процедур, таких как дарение, продажа, наследование. Земли предоставлялись в бессрочное пользование, в пожизненное владение с правом наследования.

Фактически те, кому такие участки предоставлялись, считались их собственниками. Но документально то, что человек является владельцем, не было закреплено. То есть люди строили дома, пользовались землями для садоводства и огородничества, ведения хозяйства, но не могли продать, подарить, завещать, использовать участок как залог для получения ссуды.

С 2006 года для таких участков был определен упрощенный порядок оформления права собственности, более знакомый как дачная амнистия. По состоянию на январь 2023 года она действует до 1 марта 2031 года. Становиться собственником по упрощенному порядку не обязательно — те, кто пользуется участком, могут этого не делать. Но отсутствие зарегистрированного права собственности может помешать ввести в эксплуатацию построенный дом, получить компенсацию при необходимости предоставить землю для государственных нужд, прописаться в построенном на земле доме, оформить кому-то временную регистрацию.

Но отсутствие зарегистрированного права собственности может помешать ввести в эксплуатацию построенный дом, получить компенсацию при необходимости предоставить землю для государственных нужд, прописаться в построенном на земле доме, оформить кому-то временную регистрацию.

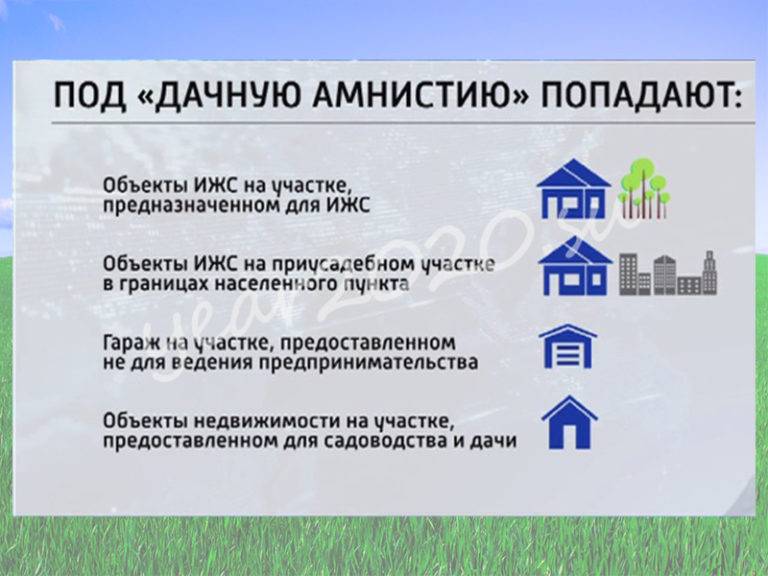

Для каких объектов применяют упрощенный порядок

Его можно использовать для:

- участков, используемых для огородничества и садоводства;

- земель категории ИЖС или ЛПХ;

- зданий, которые возведены на земле, отнесенной к любой из обозначенных категорий.

Кроме типа объектов, для которых можно провести процедуру, закон определяет круг лиц, которые могут воспользоваться таким правом.

Закон определяет перечень лиц, которые могут воспользоваться дачной амнистией. Фото: realty.rbc.ru

Порядок регистрации

Процедура включает:

- Постановку на кадастровый учет.

- Внесение сведений в ЕГРН.

Для постановки участка на кадастровый учет обращаются к юрлицам или ИП, но обязательно к тем, которые имеют допуск к проведению таких работ. Допуск может быть только у тех кадастровых инженеров, которые состоят в СРО. В противном случае полученную документацию нельзя использовать при внесении сведений в ЕГРН. Проверить кадастровых инженеров на предмет того, состоят ли они в СРО или нет, можно в разделе сервисов на сайте Росреестра.

Допуск может быть только у тех кадастровых инженеров, которые состоят в СРО. В противном случае полученную документацию нельзя использовать при внесении сведений в ЕГРН. Проверить кадастровых инженеров на предмет того, состоят ли они в СРО или нет, можно в разделе сервисов на сайте Росреестра.

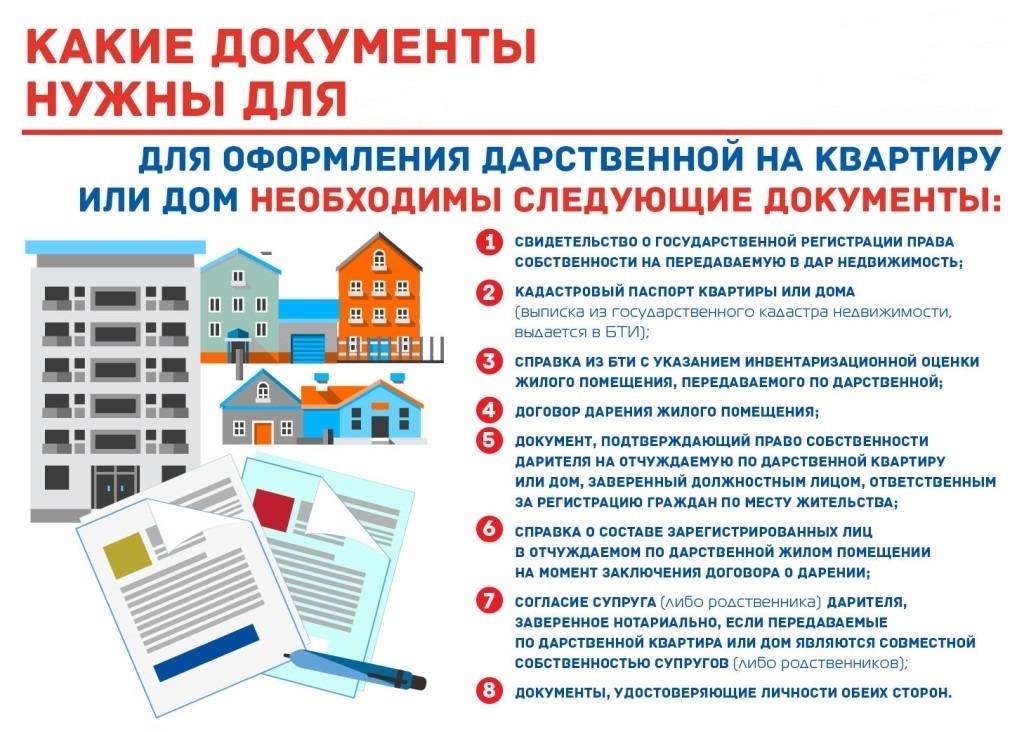

После проведения кадастровых работ нужно собрать пакет документов. В него могут входить:

- заявление от будущего собственника земли;

- основание для проведения процедуры. Например, договор дарения, документ о передаче участка в пользование сотруднику организации, документы, подтверждающие оплату коммунальных услуг в доме, расположенном на участке;

- технический план;

- квитанция, подтверждающая оплату госпошлины;

- доверенность, если для регистрации обращается доверенное лицо будущего собственника.

Если документы-основания будут признаны достаточными, в реестр будут внесены сведения и выдана выписка из ЕГРН. Но если сведений недостаточно или будут сомнения в том, что они подтверждают право пользования землей, во внесении данных в ЕГРН могут отказать. Также регистрацию могут не провести, если у участка не обозначены границы, если земля расположена в природоохранной зоне или если между людьми, которые хотят зарегистрировать право собственности, есть противоречия. Если в регистрации будет отказано, заявитель может обратиться в суд для защиты своих прав.

Также регистрацию могут не провести, если у участка не обозначены границы, если земля расположена в природоохранной зоне или если между людьми, которые хотят зарегистрировать право собственности, есть противоречия. Если в регистрации будет отказано, заявитель может обратиться в суд для защиты своих прав.

Что делать, если земля есть, а документов не нее нет?

Если документов-оснований нет или их недостаточно, стоит обратиться в администрацию. В ней могут храниться документы, записи, которые помогут доказать владение участком. Если таких документов нет или Росреестр признал их недостаточными, стать собственником можно будет через суд. При рассмотрении таких дел может быть использовано понятие права собственности по приобретательной давности. Например, если в суде заявитель сможет доказать, что он на протяжении многих лет добросовестно владел землей.

Участок под таунхаусом – как оформить право собственности

В отношении таунхаусов недавно было четко определено понятие дома блокированной застройки (ДБЗ). До 1 марта 2022 года таунхаусы часто регистрировали как объекты в МКД – отдельные квартиры. В таких случаях земля определялась как объект долевой собственности – каждому из владельцев таунхауса принадлежала часть общего участка. Если участок под таунхаусом оформлен как доля в общей собственности, можно разделить его и образовать отдельные участки под каждым из отдельных блоков дома блокированной застройки.

До 1 марта 2022 года таунхаусы часто регистрировали как объекты в МКД – отдельные квартиры. В таких случаях земля определялась как объект долевой собственности – каждому из владельцев таунхауса принадлежала часть общего участка. Если участок под таунхаусом оформлен как доля в общей собственности, можно разделить его и образовать отдельные участки под каждым из отдельных блоков дома блокированной застройки.

Земля под таунхаусами, которые считаются ДБЗ, регистрируется отдельно на собственника каждого блока. Фото: Мир Квартир

Обратиться для разделения общего участка можно одновременно с обращением для изменения статуса блоков. Но сделать это должны собственники всех блоков или один из них, но на основании общего решения всех собственников. Нужно будет сделать следующее:

- Установить, относится ли таунхаус к домам, для которых определено понятие дома блокированной застройки.

- Уточнить информацию о том, что указано в отношении таунхауса в ЕГРН. Если указано, что это квартира или часть долевой собственности в общем имуществе, можно обратиться для изменения сведений.

- Обратиться в Росреестр для внесения изменений.

- Получить выписку из ЕГРН с обновленными сведениями.

Сам себе ландшафтный дизайнер. Как сделать проект ландшафтного дизайна для участка

Земельный налог: кто должен платить, как его рассчитать, какие предусмотрены льготы

Сад непрерывного цветения — как обустроить на участке, что учесть при посадке растений и уходе за ними

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

Что нужно для покупки дома? 7 Требования на 2023 год

Если вы когда-нибудь задумывались, возможно ли для вас владение жильем, вы не одиноки. Это процесс, но домовладение возможно — и оно более доступно, чем когда-либо.

Итак, что нужно для покупки дома? Вероятно, меньше, чем вы думаете. Выполните следующие шаги, соберите все свои документы, и предварительное одобрение ипотеки станет проще простого.

Забудьте об аренде жилья и начните создавать собственное богатство, приобретая жилье. Вот что нужно для покупки дома.

Вот что нужно для покупки дома.

1. Соответствующий кредит

Кредитные требования различаются в зависимости от типа кредита и кредитора, но покупатели могут претендовать на получение кредита, набрав всего 580 баллов. . Однако в большинстве случаев вы можете пройти квалификацию с баллом ниже среднего.

Баллы FICO находятся в диапазоне от 300 до 850, а средний показатель по стране составляет 710. Но некоторые ипотечные программы вообще не требуют кредитного рейтинга.

Более низкий кредитный рейтинг автоматически не лишает вас права на получение кредита. Поскольку более низкие кредитные баллы представляют риск для кредиторов, вы можете иметь возможность компенсировать риск другими способами, например, добавив поручителя или предоставив более высокий первоначальный взнос. Потребители имеют право на бесплатный кредитный отчет ежегодно с AnnualCreditReport.com. Самый простой способ – получить предварительное одобрение на ипотечный кредит.

Получите предварительное одобрение, чтобы проверить свой кредитный рейтинг.

2. Подтверждение дохода и финансов

Для покупки дома не существует установленных требований к доходу, и ваш ежемесячный доход не является единственным определяющим фактором. Чтобы купить дом, вам необходимо предоставить кредиторам следующее:

- Подтверждение занятости

- Финансовая история

- Ежемесячный доход

- Долги

Если вы являетесь наемным работником, подтверждение дохода означает предъявление платежных квитанций и выписки W-2 на конец года. Если вы работаете не по найму, вам необходимо предъявить налоговые декларации и доказательства вашего бизнеса. Если у вас есть письмо с предложением о работе, но вы еще не приступили к работе, вам потребуется подтверждение предложения о работе, подписанное всеми сторонами.

Когда дело доходит до вашей финансовой истории, кредиторы просто ищут схему оплаты счетов в основном вовремя.

Ваш ежемесячный доход и задолженность будут рассматриваться вместе, чтобы определить соотношение долга к доходу (DTI), которое сравнивает ваши доходы с вашими расходами. Если вы тратите 30 долларов из каждых 100 долларов, которые вы зарабатываете, на оплату жилья и кредитные долги, ваш DTI составит 30 процентов.

Если вы тратите 30 долларов из каждых 100 долларов, которые вы зарабатываете, на оплату жилья и кредитные долги, ваш DTI составит 30 процентов.

Бюро финансовой защиты потребителей (CFPB) рекомендует соотношение ниже 43 процентов. Некоторые кредиторы могут по-прежнему одобрять заемщиков с DTI до 50 процентов, а иногда и больше, в зависимости от компенсирующих факторов. Например, наличие большего количества сбережений, добавление поручителя или предоставление большего первоначального взноса повысят ваши шансы.

Низкий доход или задолженность по студенческому кредиту не помешают вашему утверждению. Вам понадобится история оплаты счетов, в основном вовремя, и доход, связанный с работой, о котором сообщается в IRS.

Отношение долга к доходу (DTI) за 90 секунд

Посмотреть это видео на YouTube

Ипотека

Предварительное одобрение

в протоколе

3. Деньги, необходимые для закрытия вашего дома

Существуют программы, которые могут помочь вам купить дом всего с 3 процентами или вообще без первоначального взноса.

Кредиты USDA и VA не имеют минимального первоначального взноса. Ипотечные кредиты с низким и нулевым первоначальным взносом доступны домовладельцам с любым кредитным рейтингом. Эти кредиты лучше всего подходят для покупателей жилья с надежным доходом и небольшим накоплением денег.

Программы помощи при первоначальном взносе (DPA) также могут помочь вам покрыть расходы на закрытие. Большинство покупателей жилья, впервые покупающих жилье, тратят около 1-2 процентов от покупной цены дома на расходы по закрытию сделки.

Итак, сколько денег вам нужно, чтобы купить дом? Предполагая, что цена продажи дома составляет 350 000 долларов США с первоначальным взносом в размере 3 процентов и затратами на закрытие 1,5 процента, вы можете купить свой первый дом всего за 15 750 долларов США. Если вы воспользуетесь программой помощи при первоначальном взносе, вы можете купить этот дом за 0 долларов из своего кармана.

4. Бюджет на покупку дома

Сколько дома я должен купить? / Каков мой жилищный бюджет?

Посмотрите это видео на YouTube

Конкуренция среди покупателей жилья может быть жесткой. Покупатели, которые выигрывают, — это покупатели, которые готовятся. Знание того, сколько вы хотите тратить на жилье каждый месяц, дает вам сильную позицию — вы будете знать, когда надавить, а когда переехать в другой дом.

Покупатели, которые выигрывают, — это покупатели, которые готовятся. Знание того, сколько вы хотите тратить на жилье каждый месяц, дает вам сильную позицию — вы будете знать, когда надавить, а когда переехать в другой дом.

Бюджет для всех этапов процесса покупки жилья, включая:

- Сколько вы хотите внести в первоначальный взнос

- Ожидаемые затраты на закрытие

- Ваши предпочтительные ежемесячные платежи по ипотеке

После того, как вы оцените свой бюджет, установите или скорректируйте цели экономии по мере необходимости. Помните, что ваш ежемесячный платеж по ипотеке включает пять факторов, обычно называемых PITIA:

- Основная сумма — ваш платеж по ипотеке

- Проценты — ваша процентная ставка по займу

- Налог — налог на имущество государства

- Страхование — страхование домовладельцев

- Сборы ассоциации — сбор, уплачиваемый ассоциации домовладельцев (если применимо)

Только вы знаете, сколько жилья вы можете себе позволить. Банки одобрят вам максимально возможную сумму, даже если она выходит за пределы суммы, которую вы можете взять взаймы. Тратьте только то, что соответствует вашему бюджету.

Банки одобрят вам максимально возможную сумму, даже если она выходит за пределы суммы, которую вы можете взять взаймы. Тратьте только то, что соответствует вашему бюджету.

Получите предварительное одобрение, чтобы узнать, сколько вы можете себе позволить.

5. Ипотечный кредит

Почти 9 из 10 покупателей жилья используют ипотечный кредит для покупки дома. Вы, вероятно, тоже. Вот почему важно понимать различные варианты ипотеки, доступные вам.

Существует пять основных типов ипотечных кредитов, каждый из которых имеет свой собственный набор правил:

- Обычные ипотечные кредиты: Эти кредиты требуют 3-процентного первоначального взноса и обычно лучше всего подходят для тех, у кого есть стабильный доход, небольшие накопления денег и кредитный рейтинг 620 или выше.

- Ипотечные кредиты FHA: Эти кредиты требуют первоначального взноса в размере 3,5% и доступны для лиц с более низким кредитным рейтингом.

- Ипотечные кредиты Министерства сельского хозяйства США: Эти ипотечные кредиты, разработанные для развития домовладения в сельской местности, поддерживаются Министерством сельского хозяйства США.

- Ипотечные кредиты VA: Доступные для действующих и бывших военнослужащих США, кредиты VA позволяют покупателям приобрести дом без первоначального взноса.

- Портфельные ипотечные кредиты: Эти кредиты находятся в частной собственности кредиторов, поэтому правила могут варьироваться от фирмы к фирме. Обычно им требуется доход выше среднего и кредит.

Обычные кредиты являются наиболее популярными — ими пользуются 82% покупателей жилья, впервые покупающих жилье.

Просмотреть все кредиты на покупку жилья впервые.

Типы ипотечных кредитов для покупателей жилья, впервые приобретающих жилье — сравнение обычных, FHA, VA, USDA

Посмотрите это видео на YouTube

6. Предварительное одобрение ипотеки

Предварительное одобрение ипотеки — это финальное подтверждение. Сообразительные покупатели жилья всегда получают предварительное одобрение перед покупкой дома, потому что предварительное одобрение:

Сообразительные покупатели жилья всегда получают предварительное одобрение перед покупкой дома, потому что предварительное одобрение:

- Поможет вам определить, сколько дома вы можете себе позволить

- Предоставьте детальную смету всех затрат

- Разрешить вам сделать серьезное предложение о доме

- Укажите потенциальные улучшения в вашем приложении, чтобы получить лучшую ставку и условия ипотеки

В процессе предварительного одобрения кредиторы проверяют ваш доход, активы и кредитный отчет, чтобы определить, сколько вы можете занять и по какой ставке.

Как правило, предварительное одобрение действует в течение 90 дней, поскольку ваша ситуация может измениться в период между получением предварительного одобрения и моментом, когда вы сделаете предложение. Если вы подходите на 90-дневная дата истечения срока действия, обратитесь к своему кредитору, чтобы обновить ее.

Вы также можете услышать о предварительном отборе на получение ипотечного кредита, что отличается от получения предварительного одобрения. Предварительная квалификация требует оценок и обычно не проверяет вашу финансовую документацию, в отличие от предварительного утверждения.

Предварительная квалификация требует оценок и обычно не проверяет вашу финансовую документацию, в отличие от предварительного утверждения.

Ипотека

Предварительное одобрение

в протоколе

7. Агент по недвижимости

В Соединенных Штатах услуги агента по недвижимости покупателя оплачивает продавец. Вам не нужно иметь агента. Поскольку вы не платите по счетам, вы должны нанять лучшего агента, которого сможете найти.

Опытный агент по недвижимости поможет вам:

- Найти дома в желаемом ценовом диапазоне и месте

- Переговоры с продавцом и агентом продавца

- Составьте и отправьте свое предложение

Агент может решить вашу сделку или разрушить ее, поэтому мы рекомендуем потратить некоторое время на поиск подходящего человека. Встретьтесь и проведите собеседование с несколькими агентами, пока не найдете того, кто, как вы уверены, поможет вам найти дом вашей мечты.

Обязательно заведите собственное представительство. Когда один агент представляет и покупателя, и продавца, это называется двойным агентством. Двойное агентство приводит к ухудшению обслуживания как для покупателя, так и для продавца и имеет тенденцию отдавать предпочтение продавцу, поэтому избегайте этого любой ценой.

Когда один агент представляет и покупателя, и продавца, это называется двойным агентством. Двойное агентство приводит к ухудшению обслуживания как для покупателя, так и для продавца и имеет тенденцию отдавать предпочтение продавцу, поэтому избегайте этого любой ценой.

Заключительные мысли

У вас есть предварительное одобрение, звездный агент, и вы знаете свой бюджет. Теперь начинается самое интересное: пришло время начать посещать открытые дома и заняться серьезной охотой за домами.

Покупка жилья не похожа на покупку автомобиля. Когда вы покупаете автомобиль, вы можете найти модель, которая вам нравится, и заказать другой цвет или кожаные сиденья. Когда вы покупаете дом, он приходит таким, каким вы его видите.

Вот почему так важно знать свои обязательные, приятные и невыгодные условия перед просмотром домов. Понимание того, в чем вы можете и не можете пойти на компромисс, поможет вам понять, когда следует перейти к листингу, а когда уйти.

Расположение также является ключевым фактором. Изучите районы и сообщества, которые вас интересуют, чтобы найти дом, который вы будете любить долгие годы!

Изучите районы и сообщества, которые вас интересуют, чтобы найти дом, который вы будете любить долгие годы!

Вам не нужно 20 процентов первого взноса и кредитный рейтинг выше 700, чтобы купить дом. Получив предварительное одобрение, избегая двойного агентства и придерживаясь своего бюджета, вы можете стать конкурентоспособным покупателем.

Хотите узнать больше? Ознакомьтесь с нашей учебной программой для покупателей жилья и терминологией по покупке жилья. Задавайте свои вопросы в чате! Мы здесь, чтобы помочь.

Удачной покупки жилья!

Ипотека

Предварительное одобрение

в протоколе

6 требований для покупки дома

Найти идеальный дом для вас — это сбывшаяся мечта, но вас может ждать неприятное пробуждение, если вы не готовы наброситься, когда найдете его. Прежде чем отправиться на поиски этого дома, вы должны заранее проделать некоторую работу, чтобы быть готовым заключить сделку.

Что это значит? Это означает накопление достаточного первоначального взноса, определение подходящего ипотечного кредитора, проверку вашего кредитного рейтинга, минимизацию ваших долгов, откладывание денежных средств на покрытие расходов и получение предварительного одобрения ипотечного кредита заранее.

Все перед тем, как вы отправитесь на свой первый день открытых дверей.

Key Takeaways

- Убедитесь, что у вас есть достаточный первоначальный взнос; 20% от стоимости покупки является стандартным.

- Заранее изучите вопрос, чтобы выбрать лучшего для вас кредитора.

- Проверьте свой кредитный рейтинг и при необходимости улучшите его, чтобы получить лучшую ставку по ипотеке.

- Суммируйте общий непогашенный долг и уменьшите его, насколько это возможно.

- Откладывайте от 2% до 5% от запланированной цены покупки на покрытие расходов на закрытие.

- Получите предварительное одобрение от выбранного кредитора.

Требования к покупке дома

Все большее число покупателей жилья пропускают ипотечный процесс и платят все наличными. По данным сайта недвижимости Redfin, в 2022 году почти 32% заплатили за дом наличными. Это значительный рост по сравнению с двумя годами ранее, в разгар пандемии, когда он составлял около 20%.

По данным сайта недвижимости Redfin, в 2022 году почти 32% заплатили за дом наличными. Это значительный рост по сравнению с двумя годами ранее, в разгар пандемии, когда он составлял около 20%.

Это хорошо для них, но если вы находитесь в двух третях рынка покупки жилья, у которого нет таких денег, необходимость в предварительной подготовке становится еще более настоятельной. Покупатель, расплачивающийся исключительно наличными, имеет преимущество перед другими, если в доме заинтересованы несколько сторон.

Шесть шагов, приведенных ниже, помогут вам выровнять игровое поле. Особенно последний шаг: получить предварительное одобрение ипотеки заранее. Это не обязательный документ, но он предупреждает продавца о том, что кредитор рассмотрел ваше финансовое положение и готов предоставить вам ипотечный кредит до определенного уровня.

6 ящиков для проверки

Процесс может различаться в зависимости от кредитора, но в каждом случае есть шесть пунктов, которые необходимо отметить при подаче заявки на ипотечный кредит: Получите вместе первоначальный взнос; выберите кредитора, проверьте свой кредитный рейтинг, проверьте соотношение долга к доходу, отложите расходы на закрытие и подайте заявку на предварительное одобрение ипотеки.

Вы можете добавить в этот список хорошего агента по недвижимости. 86% людей, купивших дом в 2022 году, заявили, что нашли агента по недвижимости полезным в этом процессе.

Важно

При выборе агента по недвижимости учитывайте биографию, репутацию и опыт человека. Обращение к друзьям и родственникам за рекомендациями может помочь вам найти подходящего специалиста для работы.

Требование №1: Сбор первоначального взноса

Первым условием покупки дома является первоначальный взнос. Это деньги, которые вы платите авансом, чтобы компенсировать сумму, которую вам нужно занять.

«Кредиторы ужесточили требования после экономического кризиса 2008 года, — говорит Карен Р. Дженкинс, президент и главный исполнительный директор KRJ Consulting. «В результате потенциальные заемщики, желающие приобрести дом, должны иметь некоторую «шкуру в игре», чтобы претендовать на дом».

Чтобы получить наилучшую доступную ставку, у вас должно быть 20%. Это также позволит вам пропустить частное ипотечное страхование, которое увеличивает ваши ежемесячные расходы в будущем.

Это также позволит вам пропустить частное ипотечное страхование, которое увеличивает ваши ежемесячные расходы в будущем.

Если у вас нет таких денег, подумайте о том, чтобы проверить, имеете ли вы право на получение кредита Федерального жилищного управления (FHA). Агентство требует только 3,5% первоначальный взнос. С одобрения FHA вы можете получить кредит в банке с федеральным агентством, выступающим в качестве вашего ипотечного страховщика.

Если вы являетесь ветераном вооруженных сил США, вы можете иметь право на получение кредита, поддерживаемого администрацией по делам ветеранов. Возможен до 100% финансирования.

Министерство сельского хозяйства США (USDA) имеет собственную программу ипотечного кредитования, которая помогает людям с низкими и средними доходами получить достойное жилье в сельской местности. Он предлагает до 100% финансирования.

Если у вас возникли проблемы с получением первоначального взноса, есть и другие варианты. Федеральное управление жилищного строительства и городского развития (HUD) разработало программу помощи при первоначальном взносе для тех, кто впервые покупает жилье. Деньги распределяются по штатам, и у каждого свои правила.

Деньги распределяются по штатам, и у каждого свои правила.

Вы также можете попросить подарок в качестве первоначального взноса от члена семьи. Имейте в виду, что могут быть ограничения на подарки с первоначальным взносом, и вам потребуется должным образом задокументированное подарочное письмо с первоначальным взносом.

Требование №2: Выберите кредитора

Важно присмотреться к кредитору. Каждый банк устанавливает свои собственные процентные ставки по кредитам, и небольшая разница в сумме составляет много долларов за 15 или 30 лет.

Вы можете начать с проверки в своем банке. Это может предложить вам конкурентоспособную ставку, потому что вы уже ведете с ними дела.

Не исключайте кредитные союзы, небольшие общественные банки и онлайн-кредиторов. Чем больше кредиторов вы проверите, тем больше вероятность того, что вы получите действительно хорошую ставку.

Отличным инструментом для исследования и сравнения процентных ставок является ипотечный калькулятор. Это даст вам представление о ваших реальных затратах по различным ставкам, прежде чем вы встретитесь с ипотечным брокером или кредитором.

Это даст вам представление о ваших реальных затратах по различным ставкам, прежде чем вы встретитесь с ипотечным брокером или кредитором.

Совет

Предварительное одобрение ипотечного кредита может дать вам преимущество при выставлении предложения о покупке недвижимости. Это показывает продавцу, что вы квалифицированы и настроены серьезно.

Требование №3: Проверьте свой кредитный рейтинг

Ипотечные кредиторы учитывают всю вашу финансовую ситуацию, когда вы подаете заявку на кредит, но ваша оценка FICO является важной частью информации.

Ваша оценка показывает кредиторам, насколько вероятно, что вы погасите деньги, которые вы занимаете. Чем выше ваш кредитный рейтинг, тем лучше процентная ставка, которую вам предложат. Если у вас плохой балл или, что еще хуже, вообще нет кредитной истории, вам будет очень сложно вообще пройти квалификацию.

Было бы непросто найти кредитора, который будет работать с заемщиком с кредитным рейтингом ниже 620 или 640. FHA будет поддерживать ипотечные кредиты для квалифицированных покупателей с кредитным рейтингом всего 500.

FHA будет поддерживать ипотечные кредиты для квалифицированных покупателей с кредитным рейтингом всего 500.

Проверка вашего кредитного рейтинга перед подачей заявки может дать вам лучшее представление о том, соответствуете ли вы требованиям кредитора для покупки дома. Это также может дать вам представление о том, какие процентные ставки вы, вероятно, будете платить за ипотеку.

Если вы обнаружите, что ваш кредитный рейтинг слишком низок для получения ипотечного кредита, не отчаивайтесь. Начните работать над погашением безнадежных долгов и погашением задолженности по кредитной карте. Продолжайте проверять свой счет из месяца в месяц. Вы должны увидеть реальный прогресс в течение нескольких месяцев.

Требование № 4: Знайте соотношение долга к доходу

Отношение долга к доходу (DTI) представляет собой процент вашего валового дохода, который ежемесячно идет на погашение долга и процентов. Чем меньше это число, тем лучше для удовлетворения требований по ипотеке.

Банки используют ваш DTI, чтобы определить, можете ли вы позволить себе добавить бремя выплаты по ипотеке к вашим существующим долгам. У Бюро финансовой защиты потребителей есть правила, гласящие, что отношение долга к доходу, включая ипотеку и связанные с этим расходы, не может превышать 43% от валового дохода. Если ваш DTI превышает эту сумму, вам будет сложнее получить ипотечный кредит.

Итак, как вы можете уменьшить свой DTI, чтобы соответствовать требованиям для ипотеки? Выплата части вашего долга является очевидным выбором. Вы также можете улучшить соотношение долга к доходу, найдя способы увеличить свои доходы.

Но подумайте, является ли этот более высокий доход устойчивым. В противном случае вы не сможете позволить себе выплаты по ипотеке в долгосрочной перспективе.

Требование № 5: Отложить затраты на закрытие

Расходы на закрытие — это сборы и сборы, которые вы должны заплатить различным сторонам при закрытии сделки.

Ваш кредитор предоставит вам подробную оценку того, что вам придется заплатить. В среднем затраты на закрытие составляют от 2% до 5% от покупной цены дома. Итак, если вы покупаете дом за 300 000 долларов, вы можете заплатить от 6 000 до 15 000 долларов при закрытии.

В среднем затраты на закрытие составляют от 2% до 5% от покупной цены дома. Итак, если вы покупаете дом за 300 000 долларов, вы можете заплатить от 6 000 до 15 000 долларов при закрытии.

Типичные затраты на закрытие могут включать:

- Сборы за кредитный отчет

- Сборы за подачу заявления

- Сборы за регистрацию

- Сборы за страхование правового титула

- Сборы за андеррайтинг или обработку

- Заключительные сборы

- Плата за условное депонирование

- Комиссия за создание

- Предоплата процентов

- Комиссия за сюрвей

Некоторые из тех же источников, которые предлагают программы помощи при первоначальном взносе, также предлагают помощь в закрытии расходов. Например, Корпорация финансирования жилищного строительства Флориды разработала программу расходов на жилье для некоторых покупателей жилья, впервые приобретающих жилье.

Требование № 6. Подать заявку на предварительное одобрение ипотеки

Если вы собираетесь подать заявку на ипотеку, вам необходимо собрать вместе свои финансовые документы. И как только вы это сделаете, вы будете готовы обратиться к кредитору для предварительного одобрения ипотеки. Это ускорит процесс и избавит вас от работы в будущем, когда вы действительно найдете дом, который хотите.

И как только вы это сделаете, вы будете готовы обратиться к кредитору для предварительного одобрения ипотеки. Это ускорит процесс и избавит вас от работы в будущем, когда вы действительно найдете дом, который хотите.

Ваш кредитор может предоставить вам контрольный список необходимой документации. Как правило, это включает подтверждение вашего дохода, долгов, активов и занятости. Платежные квитанции, налоговые декларации, банковские выписки, формы W2 и подтверждения занятости — все это является доказательством вашей способности погасить ипотечный кредит.

Предварительное одобрение — довольно быстрый процесс. Поскольку это не обязывающий документ, банку не нужно проверять каждую бумажку.

Фактический процесс утверждения ипотеки является более исчерпывающим процессом и может быть изнурительным. Просто стисните зубы и дайте им дополнительные листы бумаги, которые они хотят.

Какой кредитный рейтинг нужен для покупки дома?

Заявитель, получивший одобрение на получение кредита Федерального жилищного управления (FHA), может претендовать на получение ипотечного кредита с кредитным рейтингом не ниже 500. Большинство банков и других кредиторов требуют кредитный рейтинг 640 или выше. Лучшие процентные ставки доступны только для тех, с высоким кредитным рейтингом.

Большинство банков и других кредиторов требуют кредитный рейтинг 640 или выше. Лучшие процентные ставки доступны только для тех, с высоким кредитным рейтингом.

Сколько денег мне нужно для покупки дома?

Вам необходимо внести не менее 20% по обычному ипотечному кредиту. Это минимум, который хотят видеть большинство кредиторов, и он также позволяет покупателю не платить за частное ипотечное страхование (PMI) до тех пор, пока они не создадут некоторую долю капитала.

Ссуды FHA имеют требования к первоначальному взносу всего 3,5%, в то время как программы от VA и USDA будут финансировать до 100% ипотеки.

Какие документы мне нужны для подачи заявки на ипотеку?

При выборе кредитора попросите его контрольный список. Необходимые документы могут включать платежные квитанции, налоговые декларации, банковские выписки и выписки с инвестиционного счета. Кредитор запросит согласие на получение ваших кредитных отчетов и кредитных рейтингов. По сути, вам нужно доказать, что у вас есть стабильный доход, привычка оплачивать счета, разумная сумма долга и немного наличных денег в банке.