Условия кредита под залог недвижимости

Что такое кредит под залог недвижимости?

Это кредит наличными, который банк выдает под залог недвижимости. Деньги перечисляются на дебетовую карту Tinkoff Black. Если у вас ее нет, представитель банка привезет карту вместе с пакетом документов.

Кредит под залог недвижимости отличается от потребительского кредита тем, что для получения денег необходимо оставить в залог недвижимости, которая зарегистрирована на физическое лицо.

Залог позволяет банку предложить клиенту более выгодные условия кредита и процентную ставку. При этом залоговая недвижимость остается в собственности клиента, банк лишь накладывает на нее обременение. Переоформлять недвижимость на банк или аннулировать регистрацию и прописку не придется. Но при оформлении займа под залог с обременением клиент не сможет продать или подарить залоговое имущество без согласия банка.

Кредит под залог имущества стоит брать, когда важно максимально уменьшить размер регулярного платежа и процентной ставки. Залог повышает надежность заемщика в глазах банка, поэтому банк может предложить ему более выгодные условия кредитования: большую сумму, длительный срок и снижение процентной ставки.

Например, вы хотите взять в кредит 2 000 000 ₽.

Если оформляете кредит без залога, максимальный срок составит 5 лет, а ставка — от 3,9%. Регулярный платеж при таких параметрах будет от 36 900 ₽.

Срок кредита под залог недвижимости может доходить до 15 лет. Если возьмете 2 000 000 ₽ на 10 лет, платеж уменьшится до 20 250 ₽. Если увеличите срок кредита до 15 лет, платеж снизится уже до 14 750 ₽.

Еще залог повышает шансы на одобрение кредита клиентам с плохой кредитной историей: оформить займ под залог недвижимости будет намного проще, чем обычный нецелевой кредит

Срок кредита

Залог — недвижимость

до 15 лет

Без залога

до 5 лет

Сумма

Залог — недвижимость

до 15 000 000 ₽

Без залога

до 5 000 000 ₽

Процентная ставка

Залог — недвижимость

от 3,9%

Без залога

от 3,9%

Каковы условия по кредиту наличными под залог недвижимости?

Кто может взять кредит с обеспечением?

Вы сможете получить кредит под залог недвижимости, если:

Заемщик может быть не единственным собственником залогового имущества, но тогда в заключении договора залога должны участвовать все собственники. Заемщик может даже взять кредит под залог чужой недвижимости, но тогда ее собственник должен дать свое согласие на залог.

Заемщик может даже взять кредит под залог чужой недвижимости, но тогда ее собственник должен дать свое согласие на залог.

Максимальный возраст заемщика на момент окончания срока кредита — 70 лет. Либо в сделке должен участвовать созаемщик, которому на момент окончания срока кредита будет меньше 70 лет. Таким созаемщиком может стать любой гражданин РФ. Но важно помнить, что дополнительный заемщик несет солидарную ответственность по кредиту под залог недвижимости в полном объеме.

На что можно потратить залоговый кредит?

В Тинькофф нет никаких специальных условий. Вы можете использовать кредит под залог недвижимости на любые цели — даже на то, чтобы закрыть другие кредиты и платить меньше процентов.

У меня уже есть кредит.

Можно ли взять кредит под залог недвижимости в Тинькофф?

Можно ли взять кредит под залог недвижимости в Тинькофф?

Да, даже если у вас уже есть другие кредиты, в том числе в других банках, вы все равно можете оставить заявку на кредит под залог недвижимости в Тинькофф.

Исключение: у вас есть действующий кредит под залог недвижимости в нашем банке. Пока вы не погасите его полностью, мы не сможем выдать такой же. Но можно оставить заявку на другой тип кредита или на кредитную карту Тинькофф.

Можно ли получить одобрение на кредит под залог недвижимости с плохой кредитной историей?

В отношении каждого человека, подавшего заявку на кредит в Тинькофф, мы принимаем индивидуальное решение. Учитываются в том числе данные из кредитной истории заявителя. Но в целом само согласие предоставить залог уже увеличивает шансы на одобрение кредита — даже для клиента с плохой кредитной историей.

В чем преимущества кредита под залог недвижимости в Тинькофф?

Скорость решения по заявке — банк рассматривает заявку в течение дня. В редких случаях может потребоваться больше времени. В обычном порядке кредитные деньги поступят на вашу карту сразу после регистрации залога в Росреестре, это занимает около 5 рабочих дней.

Быстрое получение денег — некоторым клиентам может быть одобрена частичная выдача средств практически сразу после встречи с представителем банка и подписания документов. Как происходит частичная выдача средств

Выгодные условия — от 3,9% на срок до 15 лет. С такими параметрами можно взять кредит на длительный срок и подобрать комфортную сумму регулярного платежа.

Простое оформление заявки — понадобятся только паспорт и СНИЛС. Не придется собирать справки и тратить деньги на регистрацию залога, банк сделает всё за вас.

Кредит на любые цели — не нужно объяснять, зачем именно вам нужны деньги.

Сохранение права собственности — вы остаетесь полноправным собственником недвижимости, поэтому не придется переоформлять ее на банк или аннулировать регистрацию и прописку.

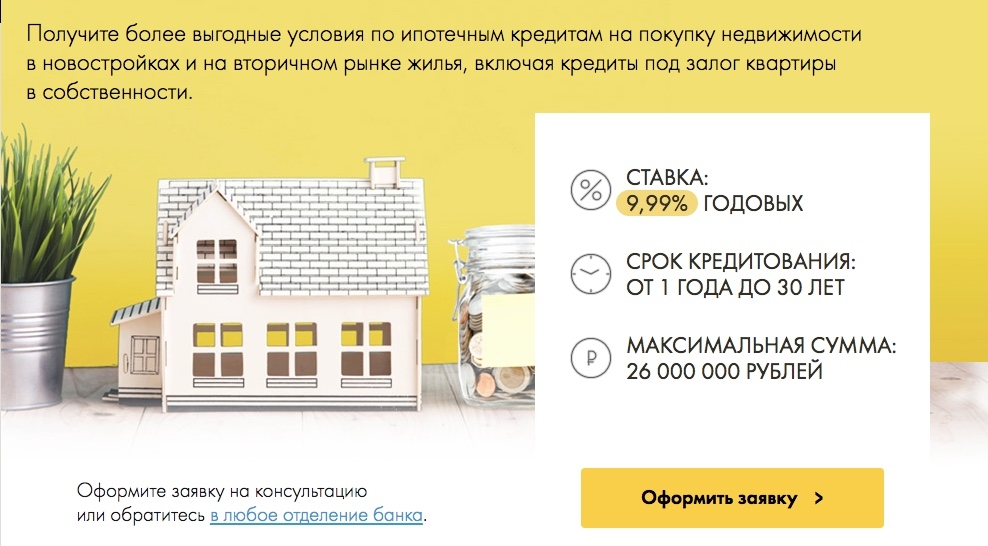

Кредит под залог недвижимости в МТС Банке от 10,8% годовых — взять кредит под залог квартиры на выгодных условиях 💰

| Процентная ставка | от 10,8% |

| Сумма кредита | до 15 млн ₽ |

| Срок кредита | до 15 лет |

| Решению по кредиту | до 3-х дней |

Как получить кредит под залог

Заполните заявку на сайте

Дождитесь положительного решения

Оформите сделку и получите кредит

Заполнить заявку

Ипотека под залог подразумевает выдачу кредита под обеспечение. В роли обеспечения выступает недвижимость, которая уже есть у заемщика. Например, если у вас уже есть квартира, но вы хотите купить дом или вложиться в строительство, свою текущую квартиру можно предоставить в залог и получить деньги.

В роли обеспечения выступает недвижимость, которая уже есть у заемщика. Например, если у вас уже есть квартира, но вы хотите купить дом или вложиться в строительство, свою текущую квартиру можно предоставить в залог и получить деньги.

Предоставить в залог можно только ту квартиру, что принадлежит вам или вашему супругу. В исключительных случаях допускается оформление в залог недвижимости близких родственников (родителей) с привлечением их в качестве созаемщиков по ипотеке.

Квартира или жилой дом не могут использоваться в качестве обеспечения по другим кредитам, находиться в процессе раздела по разводу, проходить по делу о банкротстве физлица или находиться под судебным арестом. Квартирой должны распоряжаться лично вы, а дом, в котором она находится, должен соответствовать требованиям банка к типу и возрасту объекта.

Чем удобен кредит под залог

Предоставление залога дает возможность:

взять в кредит больше, чем позволяют справки о доходе

увеличить срок кредитования, сократив за счет этого ежемесячной платеж

получить кредит молодым заемщикам и лицам, близким к пенсионному возрасту

оформить кредит, даже если у вас уже другие незакрытые задолженности

получить одобрение без подтверждения дохода, при небольшом стаже трудоустройства, без созаемщика и поручителя

Залог повышает надежность заемщика, поскольку при нарушении клиентом договора банк может продать залоговое имущество и компенсировать свои издержки. Тем не менее это не означает, что клиент не проверяется вовсе. В кредите под залог может быть отказано, если:

Тем не менее это не означает, что клиент не проверяется вовсе. В кредите под залог может быть отказано, если:

заемщик не подходит по возрасту, не является гражданином РФ и не имеет регистрации по месту жительства

имеет негативную кредитную историю, текущие просроченные задолженности, критический уровень кредитной нагрузки

не трудоустроен, не имеет трудового стажа вообще, не может подтвердить доходы даже справкой по форме банка

менее 5 лет назад подавал на банкротство физлица, имеет ограничения дееспособности, незакрытые исполнительные листы, внесен в черный список заемщиков

Кто может взять ипотеку под залог недвижимости

Получить одобрение ипотеки под залог квартиры или дома могут:

Физические лица, работающие по найму – для подтверждения дохода необходимо предоставить справку по форме 2-НДФЛ, для подтверждения стажа – копию трудовой книжки

Самозанятые при сроке деятельности не менее 6 месяцев, если гражданин был трудоустроен до перехода на ПСН, и не менее 18 месяцев, если трудовая деятельность до этого не велась.

Для подтверждения своего статуса и дохода за необходимый период самозанятый предоставляет справку, оформленную в приложении «Мой налог» и дополнительно заполняет справку по форме банка, если требуется

Для подтверждения своего статуса и дохода за необходимый период самозанятый предоставляет справку, оформленную в приложении «Мой налог» и дополнительно заполняет справку по форме банка, если требуетсяИндивидуальные предприниматели. Срок ведения деятельности подтверждается выпиской из ЕГРНИП, доходы – налоговой декларацией за предыдущий отчетный период с отметкой ФНС о приемке. Если ИП использует налоговый режим, не подразумевающий поквартальной отчетности, а деятельность ведется менее года, подтвердить доход поможет предоставление бухгалтерской отчетности, выписки по сче

Наличие счетов, включая зарплатные и расчетные для ИП и самозанятых в банке, куда вы подаете заявку на ипотеку, упрощает получение одобрения банка и повышает его лояльность. Если вы пользуетесь дебетовыми и кредитными картами, имеете вклад, которому более полугода – это будет косвенным подтверждением вашей кредитоспособности может способствовать получению ипотеки

Как рассчитывается ставка

Процентная ставка по кредиту зависит от суммы и срока кредитования, стоимости предоставляемого в залог объекта.

Для держателей зарплатных карт МТС Банка, а также клиентов, заключивших договор страхования жизни и здоровья, предоставляется скидка по процентной ставке.

Ставка может быть увеличена, если клиент не предоставит залог в установленное договором время, откажется от пролонгации страхового полиса.

Возможна надбавка к ставке при выборе определенного типа недвижимости.

Что такое ипотека? Типы, как они работают и примеры

Что такое ипотека?

Ипотека — это тип кредита, используемый для покупки или содержания дома, земли или других видов недвижимости. Заемщик соглашается платить кредитору с течением времени, как правило, в виде серии регулярных платежей, которые делятся на основную сумму и проценты. Затем имущество служит залогом для обеспечения кредита.

Заемщик должен подать заявку на ипотеку через своего предпочтительного кредитора и убедиться, что он соответствует нескольким требованиям, включая минимальный кредитный рейтинг и первоначальный взнос. Заявки на ипотеку проходят строгий процесс андеррайтинга, прежде чем они достигнут фазы закрытия. Типы ипотечных кредитов варьируются в зависимости от потребностей заемщика, например, обычные кредиты и кредиты с фиксированной процентной ставкой.

Заявки на ипотеку проходят строгий процесс андеррайтинга, прежде чем они достигнут фазы закрытия. Типы ипотечных кредитов варьируются в зависимости от потребностей заемщика, например, обычные кредиты и кредиты с фиксированной процентной ставкой.

Key Takeaways

- Ипотечные кредиты — это кредиты, которые используются для покупки домов и других видов недвижимости.

- Собственность сама по себе служит залогом по кредиту.

- Ипотечные кредиты бывают различных типов, в том числе с фиксированной процентной ставкой и с регулируемой процентной ставкой.

- Стоимость ипотечного кредита будет зависеть от типа кредита, срока (например, 30 лет) и процентной ставки, которую взимает кредитор.

- Ипотечные ставки могут широко варьироваться в зависимости от типа продукта и квалификации заявителя.

Что такое ипотека?

Как работает ипотека

Частные лица и предприятия используют ипотечные кредиты для покупки недвижимости без предварительной оплаты всей покупной цены. Заемщик погашает кредит плюс проценты в течение определенного количества лет, пока он не станет владельцем собственности бесплатно и чисто. Большинство традиционных ипотечных кредитов являются полностью амортизируемыми. Это означает, что сумма регулярного платежа останется прежней, но при каждом платеже в течение срока действия кредита будут выплачиваться разные пропорции основного долга и процентов. Типичные сроки ипотеки составляют 30 или 15 лет.

Заемщик погашает кредит плюс проценты в течение определенного количества лет, пока он не станет владельцем собственности бесплатно и чисто. Большинство традиционных ипотечных кредитов являются полностью амортизируемыми. Это означает, что сумма регулярного платежа останется прежней, но при каждом платеже в течение срока действия кредита будут выплачиваться разные пропорции основного долга и процентов. Типичные сроки ипотеки составляют 30 или 15 лет.

Ипотечные кредиты также известны как залоговые права на имущество или претензии на имущество. Если заемщик перестает платить по ипотеке, кредитор может обратить взыскание на имущество.

Например, покупатель жилья закладывает свой дом своему кредитору, который затем имеет право на собственность. Это обеспечивает заинтересованность кредитора в собственности в случае невыполнения покупателем своих финансовых обязательств. В случае обращения взыскания кредитор может выселить жителей, продать имущество и использовать деньги от продажи для погашения ипотечного долга.

Ипотечный процесс

Потенциальные заемщики начинают процесс, обращаясь к одному или нескольким ипотечным кредиторам. Кредитор попросит предоставить доказательства того, что заемщик способен погасить кредит. Это может включать банковские и инвестиционные отчеты, последние налоговые декларации и подтверждение текущей занятости. Кредитор, как правило, также проводит проверку кредитоспособности.

Если заявка будет одобрена, кредитор предложит заемщику кредит до определенной суммы и по определенной процентной ставке. Покупатели жилья могут подать заявку на получение ипотечного кредита после того, как они выбрали недвижимость для покупки или пока они все еще ищут ее, процесс, известный как предварительное одобрение. Предварительное одобрение ипотеки может дать покупателям преимущество на жестком рынке жилья, потому что продавцы будут знать, что у них есть деньги, чтобы подкрепить свое предложение.

Как только покупатель и продавец договорятся об условиях своей сделки, они или их представители встретятся на так называемом закрытии. Это когда заемщик вносит свой первоначальный взнос кредитору. Продавец передаст право собственности на недвижимость покупателю и получит оговоренную сумму денег, а покупатель подпишет все оставшиеся ипотечные документы. Кредитор может взимать комиссию за выдачу кредита (иногда в виде баллов) при закрытии сделки.

Это когда заемщик вносит свой первоначальный взнос кредитору. Продавец передаст право собственности на недвижимость покупателю и получит оговоренную сумму денег, а покупатель подпишет все оставшиеся ипотечные документы. Кредитор может взимать комиссию за выдачу кредита (иногда в виде баллов) при закрытии сделки.

Опции

Есть сотни вариантов, где можно получить ипотеку. Вы можете получить ипотечный кредит через кредитный союз, банк, ипотечного кредитора, онлайн-кредитора или ипотечного брокера. Независимо от того, какой вариант вы выберете, сравните цены разных типов, чтобы убедиться, что вы получаете лучшее предложение.

Виды ипотечных кредитов

Ипотечные кредиты бывают разных форм. Наиболее распространены ипотечные кредиты на 30 и 15 лет с фиксированной процентной ставкой. Некоторые сроки ипотеки составляют всего пять лет, в то время как другие могут длиться 40 лет или дольше. Растягивание платежей на несколько лет может уменьшить ежемесячный платеж, но также увеличивает общую сумму процентов, которые заемщик выплачивает в течение срока действия кредита.

В пределах разной продолжительности существуют многочисленные типы ипотечных кредитов, в том числе кредиты Федерального жилищного управления (FHA), кредиты Министерства сельского хозяйства США (USDA) и кредиты Министерства по делам ветеранов США (VA), доступные для определенных групп населения, которые могут не иметь дохода. , кредитные рейтинги или авансовые платежи, необходимые для получения обычных ипотечных кредитов.

Ниже приведены лишь несколько примеров некоторых из наиболее популярных видов ипотечных кредитов, доступных для заемщиков.

Ипотечные кредиты с фиксированной процентной ставкой

Стандартный вид ипотеки – фиксированная ставка. При ипотеке с фиксированной процентной ставкой процентная ставка остается неизменной в течение всего срока кредита, как и ежемесячные платежи заемщика по ипотеке. Ипотека с фиксированной процентной ставкой также называется традиционной ипотекой.

Предупреждение

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей (CFPB) или в Министерство жилищного строительства и городского развития США (HUD).

Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей (CFPB) или в Министерство жилищного строительства и городского развития США (HUD).

Ипотека с регулируемой процентной ставкой (ARM)

При ипотеке с регулируемой процентной ставкой (ARM) процентная ставка фиксируется на начальный срок, после чего она может периодически меняться в зависимости от преобладающих процентных ставок. Первоначальная процентная ставка часто ниже рыночной, что может сделать ипотеку более доступной в краткосрочной перспективе, но, возможно, менее доступной в долгосрочной, если ставка существенно возрастет.

ARM обычно имеют ограничения или ограничения на то, насколько процентная ставка может повышаться каждый раз, когда она корректируется, и в целом в течение срока действия кредита.

Ипотека с плавающей процентной ставкой 5/1 — это ARM, который поддерживает фиксированную процентную ставку в течение первых пяти лет, а затем корректирует ее каждый год после этого.

Процентные ссуды

Другие, менее распространенные типы ипотечных кредитов, такие как ипотечные кредиты только под проценты и ARM с возможностью оплаты, могут включать сложные графики погашения и лучше всего используются опытными заемщиками. Эти типы кредитов могут иметь большой платеж в виде шара в конце.

Многие домовладельцы столкнулись с финансовыми проблемами из-за таких ипотечных кредитов во время пузыря на рынке жилья в начале 2000-х годов.

Обратная ипотека

Как следует из названия, обратная ипотека — это совсем другой финансовый продукт. Они предназначены для домовладельцев в возрасте 62 лет и старше, которые хотят конвертировать часть капитала в свои дома в наличные деньги.

Эти домовладельцы могут брать кредит под стоимость своего дома и получать деньги в виде единовременной суммы, фиксированного ежемесячного платежа или кредитной линии. Весь остаток кредита подлежит оплате, когда заемщик умирает, уезжает навсегда или продает дом.

Весь остаток кредита подлежит оплате, когда заемщик умирает, уезжает навсегда или продает дом.

Баллы

В рамках каждого типа ипотеки заемщики имеют возможность покупать дисконтные баллы, чтобы снизить процентную ставку. Баллы — это, по сути, плата, которую заемщик платит авансом, чтобы иметь более низкую процентную ставку в течение срока действия кредита. Сравнивая ставки по ипотечным кредитам, убедитесь, что вы сравниваете ставки с одинаковым количеством дисконтных баллов для истинного сравнения яблок с яблоками.

Средняя ставка по ипотеке (на 2022 г.)

Сколько вам придется платить за ипотеку, зависит от типа ипотеки (например, фиксированная или регулируемая), ее срока (например, 20 или 30 лет), любых выплаченных дисконтных баллов и процентных ставок на данный момент. Процентные ставки могут варьироваться от недели к неделе и от кредитора к кредитору, поэтому стоит присмотреться к ценам.

Ставки по ипотечным кредитам были на почти рекордно низком уровне в 2020 году, при этом ставки опустились до среднего уровня 2,66% по 30-летней ипотеке с фиксированной ставкой за неделю с 24 декабря 2020 года. Ставки продолжали оставаться стабильно низкими в течение 2021 года и начали неуклонно расти с 3 декабря 2021 г. (см. диаграмму ниже). По данным Federal Home Loan Mortgage Corp., средние процентные ставки по состоянию на июль 2022 года выглядели следующим образом:

Ставки продолжали оставаться стабильно низкими в течение 2021 года и начали неуклонно расти с 3 декабря 2021 г. (см. диаграмму ниже). По данным Federal Home Loan Mortgage Corp., средние процентные ставки по состоянию на июль 2022 года выглядели следующим образом:

- 30-летняя ипотека с фиксированной ставкой : 5,30%

- 15-летняя ипотека с фиксированной ставкой : 4,45%

- 5/1 ипотека с плавающей процентной ставкой: 4,19%

Ставки по ипотечным кредитам.

Как сравнить ипотечные кредиты

Банки, ссудо-сберегательные ассоциации и кредитные союзы когда-то были практически единственными источниками ипотечных кредитов. Сегодня растущая доля ипотечного рынка включает небанковских кредиторов, таких как Better, кредитДепот, Rocket Mortgage и SoFi.

Если вы покупаете ипотечный кредит, онлайн-калькулятор ипотечного кредита может помочь вам сравнить предполагаемые ежемесячные платежи в зависимости от типа ипотечного кредита, процентной ставки и размера первоначального взноса, который вы планируете внести. Это также может помочь вам определить, насколько дорогой объект недвижимости вы можете себе позволить.

Это также может помочь вам определить, насколько дорогой объект недвижимости вы можете себе позволить.

В дополнение к основной сумме и процентам, которые вы будете платить по ипотеке, кредитор или ипотечная служба может открыть счет условного депонирования для уплаты местных налогов на недвижимость, страховых взносов домовладельцев и некоторых других расходов. Эти расходы добавятся к вашему ежемесячному платежу по ипотеке.

Кроме того, обратите внимание, что если вы делаете первоначальный взнос менее 20% при получении ипотеки, ваш кредитор может потребовать, чтобы вы приобрели частную ипотечную страховку (PMI), что становится еще одной дополнительной ежемесячной платой.

Если у вас есть ипотечный кредит, вы по-прежнему владеете своим домом (а не банком). Ваш банк мог ссудить вам деньги на покупку дома, но вместо того, чтобы владеть недвижимостью, они налагают на нее залог (дом используется в качестве залога, но только в случае невозврата кредита). Однако если вы не выполните свои обязательства и лишите права выкупа ипотечного кредита, банк может стать новым владельцем вашего дома.

Зачем людям нужна ипотека?

Цена дома часто намного превышает сумму денег, которую сберегает большинство домохозяйств. В результате ипотечные кредиты позволяют отдельным лицам и семьям приобретать дом, внося лишь относительно небольшой первоначальный взнос, например 20% от покупной цены, и получая кредит на остаток. Затем кредит обеспечивается стоимостью имущества в случае дефолта заемщика.

Кто-нибудь может получить ипотечный кредит?

Ипотечные кредиторы должны одобрить потенциальных заемщиков посредством подачи заявки и процесса андеррайтинга. Жилищные кредиты предоставляются только тем, кто имеет достаточные активы и доход по отношению к своим долгам, чтобы практически нести стоимость дома с течением времени. Кредитный рейтинг человека также оценивается при принятии решения о продлении ипотеки. Процентная ставка по ипотеке также варьируется: более рискованные заемщики получают более высокие процентные ставки.

Ипотечные кредиты предлагаются различными источниками. Банки и кредитные союзы часто предоставляют ипотечные кредиты. Существуют также специализированные ипотечные компании, которые занимаются только жилищными кредитами. Вы также можете нанять независимого ипотечного брокера, который поможет вам найти лучшую ставку среди различных кредиторов.

Банки и кредитные союзы часто предоставляют ипотечные кредиты. Существуют также специализированные ипотечные компании, которые занимаются только жилищными кредитами. Вы также можете нанять независимого ипотечного брокера, который поможет вам найти лучшую ставку среди различных кредиторов.

Что означает фиксированное и переменное значение для ипотечного кредита?

Многие ипотечные кредиты имеют фиксированную процентную ставку. Это означает, что ставка не изменится в течение всего срока ипотеки — обычно 15 или 30 лет — даже если процентные ставки вырастут или упадут в будущем. Ипотека с переменной или регулируемой ставкой (ARM) имеет процентную ставку, которая колеблется в течение срока кредита в зависимости от того, что делают процентные ставки.

Сколько ипотечных кредитов я могу иметь на свой дом?

Кредиторы обычно выдают первую или первичную ипотеку до того, как разрешат вторую ипотеку. Эта дополнительная ипотека широко известна как кредит под залог собственного капитала. Большинство кредиторов не предоставляют последующую ипотеку, обеспеченную тем же имуществом. Технически нет ограничений на количество младших кредитов, которые вы можете иметь на свой дом, если у вас есть собственный капитал, соотношение долга к доходу и кредитный рейтинг, чтобы получить их одобрение.

Большинство кредиторов не предоставляют последующую ипотеку, обеспеченную тем же имуществом. Технически нет ограничений на количество младших кредитов, которые вы можете иметь на свой дом, если у вас есть собственный капитал, соотношение долга к доходу и кредитный рейтинг, чтобы получить их одобрение.

Почему это называется ипотекой?

Слово «ипотека» происходит от древнеанглийского и французского языков и означает «залог смерти». Он получил такое название, так как этот тип кредита «умирает», когда он либо полностью погашен, либо в случае дефолта заемщика.

Практический результат

Ипотека является неотъемлемой частью процесса покупки жилья для большинства заемщиков, которые не сидят на сотнях тысяч долларов наличными, чтобы сразу купить недвижимость. Различные типы ипотечных кредитов доступны для любых ваших обстоятельств может быть. Различные программы, поддерживаемые государством, позволяют большему количеству людей претендовать на получение ипотечного кредита и воплотить в жизнь свою мечту о собственном жилье.

Полностью амортизирующий платеж: определение, пример, сравнение. Только проценты

К

Юлия Каган

Полная биография

Джулия Каган — финансовый/потребительский журналист и бывший старший редактор отдела личных финансов Investopedia.

Узнайте о нашем

редакционная политика

Обновлено 07 апреля 2022 г.

Факт проверен

Сюзанна Квилхауг

Факт проверен

Сюзанна Квилхауг

Полная биография

Сюзанна — контент-маркетолог, писатель и специалист по проверке фактов. Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и помогает разрабатывать контент-стратегии для финансовых брендов.

Узнайте о нашем

редакционная политика

Что такое полностью амортизирующий платеж?

Полностью амортизирующий платеж относится к типу периодического погашения долга. Если заемщик производит платежи в соответствии с графиком погашения кредита, долг полностью погашается к концу установленного срока. Если кредит предоставляется с фиксированной процентной ставкой, каждый полностью амортизирующий платеж составляет равную сумму в долларах. Если ссуда является ссудой с регулируемой процентной ставкой, полностью амортизирующий платеж изменяется по мере изменения процентной ставки по ссуде.

Если заемщик производит платежи в соответствии с графиком погашения кредита, долг полностью погашается к концу установленного срока. Если кредит предоставляется с фиксированной процентной ставкой, каждый полностью амортизирующий платеж составляет равную сумму в долларах. Если ссуда является ссудой с регулируемой процентной ставкой, полностью амортизирующий платеж изменяется по мере изменения процентной ставки по ссуде.

График амортизации

Ключевые выводы

- Полностью амортизируемый платеж – это периодический платеж по кредиту, осуществляемый в соответствии с графиком, который гарантирует его погашение к концу установленного срока кредита.

- Ссуды, платежи по которым полностью амортизируются, называются самоамортизируемыми ссудами.

- Традиционные долгосрочные ипотечные кредиты с фиксированной процентной ставкой обычно предусматривают полностью амортизирующие платежи.

- Процентные платежи, типичные для некоторых ипотечных кредитов с плавающей процентной ставкой, противоположны полностью амортизирующим платежам.

Понимание платежа с полной амортизацией

Ссуды, по которым производятся полностью амортизирующие платежи, известны как самоамортизирующиеся ссуды. Ипотечные кредиты являются типичными самоамортизируемыми кредитами, и они обычно несут полностью амортизирующие платежи. Покупатели жилья могут увидеть, сколько они могут рассчитывать на выплату процентов в течение срока действия кредита, используя график амортизации, предоставленный их кредитором.

Полностью амортизирующие платежи по сравнению с платежами только по процентам

Процентный платеж противоположен полностью амортизирующему платежу. Если наш заемщик покрывает только проценты по каждому платежу, он не входит в график погашения кредита к концу его срока. Если кредит позволяет заемщику производить первоначальные платежи, которые меньше, чем полностью амортизирующий платеж, то полностью амортизирующие платежи на более позднем сроке действия кредита будут значительно выше. Это типично для многих ипотечных кредитов с регулируемой процентной ставкой (ARM).

Для иллюстрации представьте, что кто-то берет ипотечный кредит на 250 000 долларов на 30 лет и с процентной ставкой 4,5%. Однако вместо того, чтобы быть фиксированной, процентная ставка является регулируемой, и кредитор гарантирует только ставку 4,5% в течение первых пяти лет кредита. После этого момента он настраивается автоматически.

Если бы заемщик осуществлял полностью амортизирующие платежи, он заплатил бы 1 266,71 доллара, как показано в первом примере, и эта сумма увеличилась бы или уменьшилась при корректировке процентной ставки по кредиту. Однако, если кредит структурирован таким образом, что заемщик платит проценты только в течение первых пяти лет, его ежемесячные платежи составляют всего 9 долларов.37.50 за это время. Но они не полностью амортизируются. В результате после истечения начальной процентной ставки его платежи могут увеличиться до 1949,04 доллара. Осуществляя не полностью амортизирующие платежи в начале срока кредита, заемщик, по сути, обязуется производить более крупные полностью амортизирующие платежи позже в течение срока кредита.

Важно

Если у вас есть ипотечный кредит с регулируемой процентной ставкой (ARM), его рефинансирование до изменения ставки может помочь избежать значительного скачка ежемесячных платежей.

Пример платежа по полностью амортизированному кредиту

Чтобы проиллюстрировать полностью амортизирующий платеж, представьте, что человек берет ипотечный кредит на 250 000 долларов США на 30 лет с фиксированной процентной ставкой и процентной ставкой 4,5%, и его ежемесячные платежи составляют 1 266,71 доллара США. В начале срока действия ссуды большинство этих платежей посвящено процентам и лишь небольшая часть — основной сумме ссуды; Ближе к концу срока кредита большая часть каждого платежа покрывает основную сумму, и лишь небольшая часть приходится на проценты. Поскольку эти платежи полностью амортизируются, если заемщик делает их каждый месяц, они погасят кредит к концу его срока.

Вот как будет выглядеть график погашения кредита с первого по пятый годы кредита.

| График амортизации 30-летнего кредита в размере 250 000 долларов США под 4,5% | |||||

|---|---|---|---|---|---|

| Дата платежа | Оплата | Директор | Проценты | Всего процентов | Весы |

| Ноябрь 2021 | 1 266,71 $ | $329.21 | 937,50 $ | 937,50 $ | 249 670,79 $ |

| Декабрь 2021 | 1 266,71 $ | 330,45 $ | 936,27 $ | 1873,77 $ | 249 340,34 $ |

| Январь 2022 | 1 266,71 $ | 331,69 $ | 935,03 $ | 2 808,79 $ | 249 008,65 долл. США |

| фев 2022 | 1 266,71 $ | 332,93 $ | 933,78 $ | 3 742,57 $ | 248 675,72 долл. США США |

| март 2022 | 1 266,71 $ | 334,18 $ | 932,53 $ | 4 675,11 $ | 248 341,54 долл. США |

| Апрель 2022 | 1 266,71 $ | 335,43 $ | 931,28 $ | 5 606,39 $ | 248 006,11 $ |

| Май 2022 | 1 266,71 $ | 336,69 $ | 930,02 $ | 6 536,41 $ | 247 669,42 долл. США |

| июнь 2022 | 1 266,71 $ | 337,95 $ | 928,76 $ | 7 465,17 $ | 247 331,47 долл. США |

| июль 2022 | 1 266,71 $ | 339,22 $ | 927,49 $ | 8 392,67 $ | 246 992,25 $ |

| авг 2022 | 1 266,71 $ | 340,49 $ | 926,22 $ | 9 318,89 $ | 246 651,75 долл. США |

| сен 2022 | 1 266,71 $ | 341,77 $ | 924,94 $ | 10 243,83 долл. США США | $246 309,98 |

| Октябрь 2022 | 1 266,71 $ | 343,05 $ | 923,66 $ | 11 167,49 $ | 245 966,93 долл. США |

| ноябрь 2022 | 1 266,71 $ | 344,34 $ | 922,38 $ | $12 089,87 | 245 622,60 $ |

| Декабрь 2022 | 1 266,71 $ | 345,63 $ | $921.08 | 13 010,95 $ | 245 276,97 долл. США |

| Январь 2023 | 1 266,71 $ | 346,92 $ | 919,79 $ | 13 930,74 $ | 244 930,04 $ |

| фев 2023 | 1 266,71 $ | 348,23 $ | 918,49 $ | 14 849,23 $ | 244 581,82 долл. США |

| март 2023 | 1 266,71 $ | 349,53 $ | 917,18 $ | 15 766,41 $ | 244 232,29 $ |

| апрель 2023 | 1 266,71 $ | 350,84 $ | 915,87 $ | $16 682,28 | 243 881,44 $ |

| Май 2023 | 1 266,71 $ | 352,16 $ | 914,56 $ | 17 596,84 $ | 243 529,29 $ |

| июнь 2023 | 1 266,71 $ | 353,48 $ | 913,23 $ | 18 510,07 $ | 243 175,81 долл. США США |

| июль 2023 | 1 266,71 $ | 354,80 $ | 911,91 $ | 19 421,98 $ | 242 821,00 $ |

| авг 2023 | 1 266,71 $ | 356,13 $ | 910,58 $ | 20 332,56 $ | 242 464,87 долл. США |

| сен 2023 | 1 266,71 $ | 357,47 $ | 909,24 $ | 21 241,80 $ | 242 107,40 $ |

| Октябрь 2023 | 1 266,71 $ | 358,81 $ | 907,90 $ | 22 149,71 $ | 241 748,59 $ |

| ноябрь 2023 | 1 266,71 $ | 360,16 $ | 906,56 $ | 23 056,26 $ | 241 388,43 долл. США |

| Декабрь 2023 | 1 266,71 $ | 361,51 $ | 905,21 $ | 23 961,47 долл. США | 241 026,93 долл. США |

| Январь 2024 | 1 266,71 $ | 362,86 $ | $903. 85 85 | 24 865,32 долл. США | 240 664,06 $ |

| фев 2024 | 1 266,71 $ | 364,22 $ | 902,49 $ | 25 767,81 $ | 240 299,84 долл. США |

| март 2024 | 1 266,71 $ | 365,59 $ | 901,12 $ | 26 668,94 $ | 239 934,25 долл. США |

| апрель 2024 | 1 266,71 $ | 366,96 $ | 899,75 $ | 27 568,69 $ | 239 567,29 $ |

| Май 2024 | 1 266,71 $ | 368,34 $ | 898,38 $ | 28 467,07 $ | 239 198,96 $ |

| июнь 2024 | 1 266,71 $ | 369,72 $ | 897,00 $ | 29 364,06 $ | 238 829,24 $ |

| июль 2024 | 1 266,71 $ | 371,10 $ | 895,61 $ | $30 259,67 | 238 458,13 долл. США |

| авг. 2024 | 1 266,71 $ | 372,50 $ | 894,22 $ | $31 153,89 | 238 085,64 долл. США США |

| сен 2024 | 1 266,71 $ | 373,89 $ | 892,82 $ | $32 046,71 | 237 711,75 долл. США |

| Октябрь 2024 | 1 266,71 $ | 375,29 $ | 891,42 $ | 32 938,13 $ | 237 336,45 долл. США |

| ноябрь 2024 | 1 266,71 $ | 376,70 $ | 890,01 $ | 33 828,14 $ | 236 959,75 $ |

| Декабрь 2024 | 1 266,71 $ | 378,11 $ | 888,60 $ | 34 716,74 $ | 236 581,64 долл. США |

| Январь 2025 | 1 266,71 $ | 379,53 $ | 887,18 $ | $35 603,92 | 236 202,11 $ |

| фев 2025 | 1 266,71 $ | 380,96 $ | 885,76 $ | $36 489,68 | 235 821,15 $ |

| март 2025 | 1 266,71 $ | 382,38 $ | 884,33 $ | 37 374,01 $ | 235 438,77 долл. США США |

| Апрель 2025 | 1 266,71 $ | 383,82 $ | 882,90 $ | $38 256,91 | 235 054,95 $ |

| Май 2025 | 1 266,71 $ | 385,26 $ | 881,46 $ | 39 138,36 $ | 234 669,69 $ |

| июнь 2025 | 1 266,71 $ | 386,70 $ | 880,01 $ | 40 018,37 долл. США | 234 282,99 $ |

| июль 2025 | 1 266,71 $ | 388,15 $ | 878,56 $ | 40 896,93 долл. США | 233 894,84 $ |

| авг 2025 | 1 266,71 $ | 389,61 $ | 877,11 $ | 41 774,04 $ | 233 505,23 долл. США |

| сент. 2025 | 1 266,71 $ | 391,07 $ | 875,64 $ | 42 649,68 долл. США | 233 114,16 $ |

| Октябрь 2025 | 1 266,71 $ | 392,54 $ | 874,18 $ | 43 523,86 $ | 232 721,63 долл. США США |

| ноябрь 2025 | 1 266,71 $ | 394,01 $ | 872,71 $ | 44 396,57 долл. США | 232 327,62 долл. США |

| Декабрь 2025 | 1 266,71 $ | 395,48 $ | 871,23 $ | 45 267,80 $ | 231 932,13 $ |

| Январь 2026 | 1 266,71 $ | 396,97 $ | 869,75 $ | 46 137,54 долл. США | 231 535,17 долл. США |

| фев 2026 | 1 266,71 $ | 398,46 $ | 868,26 $ | 47 005,80 долл. США | 231 136,71 долл. США |

| март 2026 | 1 266,71 $ | 399,95 $ | 866,76 $ | 47 872,56 $ | 230 736,76 $ |

| апрель 2026 | 1 266,71 $ | 401,45 $ | 865,26 $ | 48 737,82 долл. США | 230 335,31 долл. США |

| Май 2026 | 1 266,71 $ | 402,96 $ | 863,76 $ | 49 601,58 долл. США США | 229 932,35 $ |

| июнь 2026 | 1 266,71 $ | 404,47 $ | 862,25 $ | $50 463,83 | 229 527,89 $ |

| июль 2026 | 1 266,71 $ | 405,98 $ | 860,73 $ | $51 324,56 | 229 121,90 $ |

| авг 2026 | 1 266,71 $ | 407,51 $ | 859,21 $ | $52 183,77 | 228 714,40 $ |

| сен 2026 | 1 266,71 $ | 409,03 $ | 857,68 $ | $53 041,44 | 228 305,36 долл. США |

| окт. 2026 | 1 266,71 $ | 410,57 $ | 856,15 $ | $53 897,59 | 227 894,79 $ |

| ноябрь 2026 | 1 266,71 $ | 412,11 $ | 854,61 $ | 54 752,19 $ | 227 482,69 $ |

Теперь, вот как выглядит график погашения кредита за последние пять лет.

| График амортизации 30-летнего кредита в размере 250 000 долларов США под 4,5% | |||||

|---|---|---|---|---|---|

| Дата платежа | Оплата | Директор | Проценты | Всего процентов | Весы |

| Октябрь 2046 | 1 266,71 $ | 1008,14 $ | 258,58 $ | $197 959,70 | 67 945,72 долл. США |

| ноябрь 2046 | 1 266,71 $ | 1011,92 $ | 254,80 $ | $198 214,49 | 66 933,80 $ |

| декабрь 2046 | 1 266,71 $ | 1015,71 $ | 251,00 $ | $198 465,50 | 65 918,09 $ |

| Январь 2047 | 1 266,71 $ | 1019,52 $ | 247,19 $ | 198 712,69 $ | 64 898,57 $ |

| фев 2047 | 1 266,71 $ | 1023,34 $ | 243,37 $ | 198 956,06 $ | 63 875,22 долл. США США |

| март 2047 | 1 266,71 $ | 1027,18 $ | 239,53 $ | $199 195,59 | 62 848,04 $ |

| апрель 2047 | 1 266,71 $ | 1 031,03 $ | 235,68 $ | $199 431,27 | 61 817,01 $ |

| Май 2047 | 1 266,71 $ | 1034,90 $ | 231,81 $ | $199 663,08 | 60 782,11 $ |

| июнь 2047 | 1 266,71 $ | 1038,78 $ | 227,93 $ | 199 891,02 $ | $59 743,33 |

| июль 2047 | 1 266,71 $ | 1042,68 $ | 224,04 $ | 200 115,05 $ | 58 700,65 $ |

| авг 2047 | 1 266,71 $ | 1046,59 $ | 220,13 $ | 200 335,18 долл. США | 57 654,07 $ |

| сен 2047 | 1 266,71 $ | 1050,51 $ | 216,20 $ | 200 551,38 $ | $56 603,56 |

| Октябрь 2047 | 1 266,71 $ | 1054,45 $ | 212,26 $ | 200 763,65 долл. США США | $55 549,11 |

| ноябрь 2047 | 1 266,71 $ | 1058,40 $ | 208,31 $ | 200 971,96 $ | $54 490,70 |

| Декабрь 2047 | 1 266,71 $ | 1062,37 $ | 204,34 $ | 201 176,30 долл. США | $53 428,33 |

| Январь 2048 | 1 266,71 $ | 1066,36 $ | 200,36 $ | 201 376,65 долл. США | $52 361,97 |

| фев 2048 | 1 266,71 $ | 1070,36 $ | 196,36 $ | 201 573,01 $ | $51 291,62 |

| март 2048 | 1 266,71 $ | 1074,37 $ | 192,34 $ | 201 765,35 долл. США | $50 217,25 |

| апр. 2048 г. | 1 266,71 $ | 1078,40 $ | 188,31 $ | 201 953,67 долл. США | 49 138,85 долл. США |

| Май 2048 | 1 266,71 $ | 1082,44 $ | 184,27 $ | 202 137,94 $ | 48 056,41 $ |

| июнь 2048 | 1 266,71 $ | 1086,50 $ | 180,21 $ | 202 318,15 $ | 46 969,90 $ |

| июль 2048 | 1 266,71 $ | 1090,58 $ | 176,14 $ | 202 494,29 $ | 45 879,33 долл. США США |

| авг 2048 | 1 266,71 $ | 1094,67 $ | 172,05 $ | 202 666,34 долл. США | 44 784,66 $ |

| Сентябрь 2048 | 1 266,71 $ | 1098,77 $ | 167,94 $ | 202 834,28 $ | 43 685,89 $ |

| Октябрь 2048 | 1 266,71 $ | 1102,89 $ | 163,82 $ | 202 998,10 $ | 42 583,00 $ |

| ноябрь 2048 | 1 266,71 $ | 1 107,03 $ | 159,69 $ | 203 157,79 долл. США | 41 475,97 $ |

| Декабрь 2048 | 1 266,71 $ | 1111,18 $ | 155,53 $ | 203 313,32 долл. США | 40 364,79 долл. США |

| Январь 2049 | 1 266,71 $ | 1115,35 $ | 151,37 $ | 203 464,69 $ | 39 249,45 $ |

| фев 2049 | 1 266,71 $ | 1119,53 $ | 147,19 $ | $203 611,88 | 38 129,92 $ |

| март 2049 | 1 266,71 $ | 1123,73 $ | 142,99 $ | 203 754,86 $ | 37 006,20 $ |

| апрель 2049 | 1 266,71 $ | 1127,94 $ | 138,77 $ | 203 893,64 $ | 35 878,25 $ |

| май 2049 | 1 266,71 $ | 1132,17 $ | 134,54 $ | 204 028,18 $ | 34 746,09 $ |

| июнь 2049 | 1 266,71 $ | 1136,42 $ | 130,30 $ | 204 158,48 долл. США США | $33 609,67 |

| июль 2049 | 1 266,71 $ | 1140,68 $ | 126,04 $ | 204 284,51 долл. США | 32 468,99 $ |

| авг 2049 | 1 266,71 $ | 1144,95 $ | 121,76 $ | 204 406,27 долл. США | 31 324,04 $ |

| сен 2049 | 1 266,71 $ | 1149,25 $ | 117,47 $ | 204 523,74 $ | $30 174,79 |

| Октябрь 2049 | 1 266,71 $ | 1153,56 $ | 113,16 $ | $204 636,89 | 29 021,23 $ |

| ноябрь 2049 | 1 266,71 $ | 1 157,88 $ | 108,83 $ | 204 745,72 долл. США | 27 863,35 $ |

| Декабрь 2049 | 1 266,71 $ | 1162,23 $ | 104,49 $ | 204 850,21 долл. США | 26 701,12 $ |

| Январь 2050 | 1 266,71 $ | 1166,58 долл. США США | 100,13 $ | 204 950,34 $ | 25 534,54 $ |

| Февраль 2050 | 1 266,71 $ | 1170,96 $ | 95,75 $ | 205 046,09 $ | 24 363,58 долл. США |

| Март 2050 | 1 266,71 $ | 1175,35 $ | 91,36 $ | 205 137,46 $ | 23 188,23 долл. США |

| Апрель 2050 | 1 266,71 $ | 1179,76 $ | 86,96 $ | 205 224,41 $ | 22 008,47 $ |

| Май 2050 | 1 266,71 $ | 1184,18 $ | 82,53 $ | 205 306,94 $ | 20 824,29 долл. США |

| июнь 2050 | 1 266,71 $ | 1188,62 $ | 78,09 $ | 205 385,04 $ | $19 635,67 |

| июль 2050 | 1 266,71 $ | 1 193,08 $ | 73,63 $ | 205 458,67 долл. США | $18 442,59 |

| Август 2050 | 1 266,71 $ | 1197,55 $ | 69,16 $ | 205 527,83 долл. США США | 17 245,04 $ |

| сен 2050 | 1 266,71 $ | 1 202,04 $ | 64,67 $ | 205 592,50 $ | 16 042,99 $ |

| Октябрь 2050 | 1 266,71 $ | 1 206,55 $ | 60,16 $ | 205 652,66 $ | 14 836,44 $ |

| ноябрь 2050 | 1 266,71 $ | 1 211,08 $ | 55,64 $ | 205 708,30 $ | 13 625,36 $ |

| Декабрь 2050 | 1 266,71 $ | 1 215,62 $ | 51,10 $ | 205 759,39 $ | 12 409,74 $ |

| Январь 2051 | 1 266,71 $ | 1220,18 $ | 46,54 $ | 205 805,93 долл. США | $11 189,57 |

| Февраль 2051 | 1 266,71 $ | 1 224,75 $ | 41,96 $ | 205 847,89 $ | 9 964,82 $ |

| Март 2051 | 1 266,71 $ | 1 229,35 $ | 37,37 $ | 205 885,26 $ | 8 735,47 $ |

| Апрель 2051 | 1 266,71 $ | 1 233,96 $ | 32,76 $ | 205 918,01 $ | 7 501,52 долл. США США |

| Май 2051 | 1 266,71 $ | 1 238,58 $ | 28,13 $ | 205 946,15 $ | 6 262,93 $ |

| июнь 2051 | 1 266,71 $ | 1 243,23 $ | 23,49 $ | 205 969,63 долл. США | 5 019,71 $ |

| июль 2051 | 1 266,71 $ | 1 247,89 $ | 18,82 $ | 205 988,45 долл. США | 3771,82 $ |

| авг 2051 | 1 266,71 $ | 1 252,57 $ | 14,14 $ | 206 002,60 долл. США | 2 519,25 $ |

| Сентябрь 2051 | 1 266,71 $ | 1 257,27 $ | 9,45 $ | 206 012,05 $ | 1 261,98 $ |

| окт 2051 | 1 266,71 $ | 1 261,98 $ | 4,73 $ | 206 016,78 долл. США | $0,00 |

Как видите, по мере приближения конца срока ипотеки большая часть ежемесячных платежей заемщика идет на погашение основной суммы кредита.

Примечание

В вашем графике погашения ипотечного кредита также могут быть указаны расходы на страхование домовладельцев или налоги на недвижимость, если они включены в платежи по кредиту.

Плюсы и минусы полностью амортизированных кредитов

Основным преимуществом полностью амортизированных кредитов является возможность увидеть, как ежемесячно распределяется ваш платеж по ипотечному или аналогичному кредиту. Это может упростить планирование вашего бюджета, потому что вы всегда будете знать, каковы будут ваши платежи по ипотеке, если вы выберете вариант кредита с фиксированной ставкой.

Главный недостаток полностью амортизированных кредитов заключается в том, что они требуют, чтобы вы заплатили львиную долю процентных платежей вперед. Возвращаясь к примеру с полностью амортизированным кредитом, предложенному ранее, вы можете видеть, что большая часть того, что заемщик платит в течение первых пяти лет кредита, идет на проценты.

Если бы они продали дом через пять лет, то они могли бы сделать лишь очень небольшую брешь в остатке по кредиту. Если дом значительно не увеличился в цене, у них может быть очень мало собственного капитала, чтобы продемонстрировать свои усилия, что делает продажу дома менее прибыльной. Однако кредитор является победителем, потому что он смог получить эти процентные платежи за предыдущие пять лет.

Если дом значительно не увеличился в цене, у них может быть очень мало собственного капитала, чтобы продемонстрировать свои усилия, что делает продажу дома менее прибыльной. Однако кредитор является победителем, потому что он смог получить эти процентные платежи за предыдущие пять лет.

Совет

Если у вас есть ипотечный кредит и вы думаете о рефинансировании, использование онлайн-калькулятора для определения точки безубыточности с полностью амортизируемым кредитом может помочь вам решить, является ли это правильным шагом.

Другие виды платежей по кредиту

В некоторых случаях заемщики могут выбрать полностью амортизирующие платежи или другие виды платежей по своим кредитам. В частности, если заемщик выбирает вариант оплаты ARM, он получает четыре различных варианта ежемесячных платежей: 30-летний полностью амортизирующий платеж, 15-летний полностью амортизирующий платеж, платеж только по процентам и минимальный платеж. Они должны платить хотя бы по минимуму. Однако, если они хотят остаться на пути к погашению кредита через 15 или 30 лет, они должны произвести соответствующий полностью амортизирующий платеж.

Однако, если они хотят остаться на пути к погашению кредита через 15 или 30 лет, они должны произвести соответствующий полностью амортизирующий платеж.

Предупреждение

Внесение минимальных платежей может привести к увеличению остатка по кредиту, если вы не вносите вклад в выплату процентов.

Часто задаваемые вопросы

Что такое полностью амортизируемый кредит?

Полностью амортизируемый кредит имеет установленный период погашения, который позволяет заемщику погасить основную сумму долга и проценты к указанной дате. Полностью амортизируемые кредиты предполагают, что заемщик производит каждый запланированный платеж полностью и вовремя.

Что такое график амортизации?

График амортизации показывает, как платежи заемщика применяются к основной сумме долга и процентам по кредиту с течением времени. При полностью амортизированных кредитах основная часть процентных платежей производится в начале срока кредита, при этом большая часть платежа идет на погашение основного долга по мере приближения к концу кредита.

Для подтверждения своего статуса и дохода за необходимый период самозанятый предоставляет справку, оформленную в приложении «Мой налог» и дополнительно заполняет справку по форме банка, если требуется

Для подтверждения своего статуса и дохода за необходимый период самозанятый предоставляет справку, оформленную в приложении «Мой налог» и дополнительно заполняет справку по форме банка, если требуется